さまざまな決済手段の中でも、QRコード決済(バーコード決済)が近年非常に注目を集めています。しかし、幅広く普及しているクレジットカード決済や電子マネー決済などに比べるとまだまだQRコード決済の仕組みや、事業者さまの導入メリットは知られていません。そこで、当コラムでは事業者さまが気になるQRコード決済の導入メリットや決済手数料などについて解説いたします。

目次

QRコード決済とは?

QRコードとは、縦軸と横軸の平面(二次元)で情報を記録する手法で、四角形のドットを配列した正方形の形をしています。企業の会員登録やキャンペーンのお申込み時にQRコードが活用されることも多いため、すでに事業者さまもなじみ深いかもしれません。

QRコードでは、バーコードの数十倍から数百倍の情報量を扱うことができます。クレジットカード情報や決済情報などあらゆるデータを格納できるため、近年決済手段として多く利用されるようになりました。

QRコード決済とは、お客さまがインストールしたアプリにチャージすることで、決済ができる仕組みとなります。チャージはクレジットカードや銀行口座から行ったり、コンビニエンスストアから現金で行ったりと、サービスによってさまざまです。

同じモバイル決済サービスであるGoogle PayやApple Pay、おサイフケータイは、機種やOSに依存しますが、QRコード決済ではiOSやAndroidといったことに関係なく、専用アプリをインストールすれば大半の機種で利用することができます。

QRコード決済の支払い方式

QRコード決済には、一般的に2つの支払い方式があります。それぞれの特徴は以下のとおりです。

ユーザースキャン方式

ユーザースキャン方式とは、事業者さま側が提示したQRコードを、お客さまが自身のスマートフォンやタブレットにインストールしたアプリで読み取る支払い方式です。お客さまが会計金額を入力し、事業者さまが金額を確認する必要がありますが、専用端末不要で導入できます。

ストアスキャン方式

ストアスキャン方式とは、お客さまのアプリに表示されたQRコードを事業者さまが専用端末で読み取る支払い方式です。専用端末が必要ですが、お客さまの手間が少ないのが特徴です。

QRコード決済の決済方法

QRコード決済は、「前払い方式」「後払い方式」「即時払い方式」の3つに分けられ、どの決済方法を用いるかはサービスによって異なります。また、登録できるクレジットカードの種類やチャージの上限額、1回あたりの決済上限額などもサービスによって変わってきます。

ここでは、QRコード決済の決済方法の特徴を見ていきましょう。

前払い方式

多くのQRコード決済サービスが採用している前払い方式とは、使用したいQRコード決済サービスに事前にお金をチャージしておく決済方法です。ATMからQRコード決済のアプリにチャージしたり、銀行口座やクレジットカードと連携させてチャージしたりできます。チャージした分がなくなれば、何度でも追加でチャージできます。

QRコード決済の利用料金は、すでにチャージしている分から引き落とされるため、使用できるのはチャージされている金額のみです。そのため、お客さまは使いすぎを防止できます。

また、オートチャージ機能を搭載したQRコード決済なら、クレジットカードや銀行口座をアプリに登録しておき、チャージ残高が設定金額を下回ると自動的にチャージされるように設定することも可能です。

チャージや決済の上限金額は、QRコード決済を提供する企業によって異なるため、あらかじめ確認しておきましょう。

後払い方式

後払い方式とは、QRコード決済の利用料金が、登録しておいたクレジットカードの利用料金と同時に請求される方式です。料金を支払うタイミングはクレジットカード決済と同じですが、支払い時のサインや暗証番号の入力が不要なため、お客さまはスマートに支払うことができます。

注意点としては、登録できるクレジットカードの種類が、QRコード決済によって異なることが挙げられます。

即時払い方式

即時払い方式は、デビットカードと同じ仕組みで、QRコード決済をすると登録しておいた銀行口座からリアルタイムで利用料金が引き落とされる方式です。

口座残高以上は利用できないため、前払い方式と同様に使いすぎの防止ができます。ただし、事前に口座残高を把握しておかなければ、残高不足で決済できない可能性がある点には注意しなければなりません。

店舗にQRコード決済を導入するメリット

では、事業者さまが店舗にQRコード決済を導入するメリットには、どのようなものがあるのでしょうか。具体的にご紹介いたします。

導入費用を抑えつつキャッシュレス対応が可能

QRコード決済は、クレジットカード決済などに比べ初期費用が安いというメリットが挙げられます。QRコード決済であれば、導入の際に最低限スマートフォンかタブレットさえあれば対応ができ、クレジットカード決済のように端末費用がかからないため初期費用を抑えることが可能です。初期費用を懸念され、キャッシュレス対応を断念していた事業者さまにもQRコード決済はおすすめの決済手段となります。

集客増加が期待できる

QRコード決済は、国内・海外両方のお客さまの集客増加を期待できます。

国内QRコード決済を導入されると、決済によるポイント付与やキャンペーンへの参加を希望するお客さまの集客に効果があるでしょう。一方、海外QRコード決済を導入されると、QRコード決済に普段から使い慣れている海外からのお客さまの集客増加が見込めます。事業者さまは顧客層拡大や、売上拡大を狙ってQRコード決済を導入されることをおすすめいたします。

安全性の高いキャッシュレス決済を実現できる

QRコード決済アプリに登録されるクレジットカード情報や個人情報はアプリ内で暗号化されたうえで決済が行われます。そのため、上述の「ストアスキャン」方式でQRコード決済を行ったとしても、事業者さまの端末に機密情報が残ることはありません。つまり、事業者さまは情報漏洩リスクのないセキュアな決済手段を導入できることになります。

また、QRコード決済では、クレジットカード決済のようにお客さまがカード本体を事業者さまに預ける必要はありません。例えば、飲食店などのお会計時に、店舗スタッフがクレジットカードをレジまで持って行き支払い手続きをするという行為も、お客さまの目の前で支払い手続きを完了できるようになります。そのため、お客さま・事業者さまの双方が安心して決済を行える環境が整います。

レジ業務の効率化ができる

QRコード決済なら、釣銭が必要ありません。お客さまか店舗側のどちらかが、QRコードを読み込んだり金額を入力したりするだけで精算できるため、レジ操作も簡単になり、業務効率化を図ることができるでしょう。

また、QRコード決済を導入すれば、売上管理業務の効率化も期待できます。QRコード決済では売上の情報をアプリの管理画面で確認できるため、毎月の決済金額の確認の際や、在庫管理における発注業務においても役立ちます。

店舗がQRコード決済を選ぶ際のポイント

現在、QRコード決済を提供するさまざまな企業が存在し、サービスの認知度や導入・運用にかかるコストもそれぞれ異なります。多くのお客さまに安心して利用してもらえるQRコード決済を選ぶためには、店舗側はどのような視点でサービスを比較すればいいのでしょうか。

ここでは、QRコード決済を選ぶ際に着目したい4つのポイントを解説します。

運用コスト

QRコード決済を運用するとなると、決済手数料や銀行口座への振込手数料など、毎月コストがかかります。経費を圧迫しないためにも、できるだけ低コストで運用できるQRコード決済を選ぶことが大切です。

お客さまの利便性

多くのお客さまが利用できるよう、認知度・利用率ともに高いQRコード決済を選ぶのもポイントです。

また、実店舗だけでなくECサイトも運用している場合は、実店舗とECサイトの両方で利用できるQRコード決済なら、より多くのお客さまのニーズに対応できます。

機能や他システムとの連携

レジ業務の効率化を図るためにも、機能性に優れ、他システムとも柔軟に連携できるQRコード決済を選びましょう。

QRコード決済は各社ごとにシステムが異なり、導入の際は各サービスに合わせてシステムを用意する必要があります。他システムやマルチ決済端末と連携できるQRコード決済なら、より店舗側の負担を減らすことができます。

セキュリティ対策のレベル

QRコード決済は不正利用のリスクが低いという特徴がありますが、万が一のトラブルに備えてセキュリティ対策のレベルが高いサービスを選ぶことも重要です。

例えば、決済ごとにQRコードが生成されるサービスなら、高いセキュリティ性を維持したまま安全に利用できます。

主なQRコード決済サービス

続いては、主なQRコード決済サービスと、その導入・運用コストについて解説します。

なお、ここでご紹介するのはあくまで店舗での端末を使ったQRコード決済サービスです。オンライン決済は決済手数料率なども異なる点にはご注意ください。

PayPay

PayPayとは、PayPay株式会社の提供するQRコード決済サービスです。お客さまは銀行口座やコンビニエンスストア、PayPayカードなどからチャージできて、オートチャージを設定することも可能です。

さらに、「クレジット(旧あと払い)」機能で利用料金をまとめて支払うこともできます。登録ユーザーは5,800万人を超えており、全国のさまざまな加盟店で利用できます。

LINE Pay

LINE Payとは、LINE Pay株式会社の提供するQRコード決済で、お客さまはLINEアプリから手軽に登録することができます。

また、店舗側はPayPay加盟店に申し込むことで利用可能です。LINE Payでの決済時にLINE公式アカウントの友だち追加を促すことができるため、決済をきっかけにお客さまへメッセージを届けられます。

楽天ペイ

楽天ペイとは、楽天ペイメント株式会社の提供する決済サービスです。楽天カードからの支払いで、100円(税込)ごとに楽天ポイントが1ポイント貯まります。楽天ポイントは各種ポイントプログラムの中でも特に人気が高いため、より多くのお客さまによる利用が期待できるでしょう。

メルペイ

メルペイとは、株式会社メルペイの提供する、メルカリアプリを使った決済サービスです。お客さまはメルカリで取得した売上金で購入したポイントや、売上金からメルペイ残高を自動チャージして支払いに利用することができます。また、銀行口座などから、メルペイ残高をチャージすることも可能です。

iD決済対応店舗とメルペイのコード決済対応店舗に加えて、一部のECサイトでも利用できます。

d払い

d払いとは、株式会社NTTドコモの提供する決済サービスで、ドコモの回線契約をしていなくてもdアカウントを作成することで利用可能です。

ドコモの回線契約を持つお客さまなら、支払いを月々の電話料金と合算できます。d払いを利用すると200円(税込)ごとにdポイントを1ポイント獲得できる点も魅力です。

au PAY

au PAYとは、auブランドを展開するKDDI株式会社およびauペイメント株式会社が提供するQRコード決済です。au PAYアプリにPontaポイントやauかんたん決済、クレジットカード、現金などでチャージして支払いに利用します。

加盟店が多いため、さまざまな実店舗でQRコード決済を利用できることに加えて、支払い額200円(税込)ごとにPontaポイントが1ポイント還元され、貯まったPontaポイントは次の支払いに利用できることもメリットです。

J-Coin Pay

J-Coin Payとは、株式会社みずほ銀行が提供する決済サービスです。みずほ銀行を含む参加金融機関の預金口座からチャージができます。コンビニやスーパー、ドラッグストアなど、さまざまな店舗で利用可能です。家族への送金や友達との割り勘も、手数料無料で行うことができます。

FamiPay

FamiPayとは、株式会社ファミマデジタルワンの提供する決済サービスです。クレジットカード、銀行口座、現金、FamiPayギフトなどからチャージできるほか、「ファミペイ翌月払い」で利用料金をまとめて支払うこともできます。

FamiPayで支払いをすると、200円(税込)ごとにFamiPayボーナス1円相当が貯まり、受け取ったFamiPayボーナスはチャージなしでFamiPayでの支払いに利用できます。dポイント、楽天ポイント、Tポイントのいずれか1つとも連携可能です。

これらのQRコード決済サービスの初期費用、決済手数料率、振込手数料、利用限度額、クレジットカードとの紐付けの可否は、以下のとおりです。

主なQRコード決済サービスの特徴(2023年7月時点)

| サービス名 | 決済方法 | 利用限度額 | ポイント還元 | 個人間送金 | クレジットカードとの紐付け |

|---|---|---|---|---|---|

| PayPay |

前払い方式 後払い方式 即時払い方式(ポイント利用) |

50万円(1回あたり) | ◯ | ◯ | ◯ |

| LINE Pay |

前払い方式 後払い方式 即時払い方式(ポイント利用) |

10万円(1回あたり) 100万円(1回あたり)(※1) |

◯ | ◯ | ◯ |

| 楽天ペイ |

前払い方式 後払い方式 即時払い方式(ポイント利用) |

3万円(1回あたり) 50万円(1回あたり)(※2) |

◯ | ◯ | ◯ |

| メルペイ |

前払い方式 後払い方式 即時払い(ポイント利用) |

10万円(1回・1日・1ヵ月あたり) 100万円(1回・1日あたり)(※3) |

✕ (※7) |

◯ | ✕ |

| d払い |

前払い方式 後払い方式 即時払い(ポイント利用) |

1万~10万円(1ヵ月あたり) 5万円(1ヵ月あたり) 50万円(1ヵ月あたり)(※4) |

◯ | ◯ | ◯ |

| au PAY |

前払い方式 後払い方式 即時払い方式(ポイント利用) |

30万円(1回あたり) | ◯ | ◯ | ◯ |

| J-Coin Pay |

前払い方式 即時払い方式(ポイント利用) |

3万円(1回あたり) 50万円(1回あたり)(※5) |

✕ (※7) |

◯ | ✕ |

| FamiPay |

前払い方式 後払い方式 即時払い(ポイント利用) |

10万円(1回あたり) 30万円(1回あたり) 40万円(1回あたり)(※6) |

◯ | ✕ | ◯ |

- ※1 LINE Cash(本人確認不要)は10万円(1回あたり)、LINE Money(本人確認必要)は100万円(1回あたり)

- ※2 楽天キャッシュ・楽天ポイントから支払う場合は3万円(1回あたり)、クレジットカード・楽天銀行口座から支払う場合は50万円(1回あたり)

- ※3 1回・1日・1ヵ月あたり10万円、アプリでかんたん本人確認が完了している場合は1回・1日あたり100万円(1ヵ月あたり300万円)(運営会社の判断により、上記と異なる利用上限額を設定する場合あり)

- ※4 電話料金合算払いは19歳以下は1万円(1ヵ月あたり)、20歳以上は契約期間により1万~10万円(1ヵ月あたり)、d払い残高払いはd払い残高の範囲内で利用可能(d払い残高の受入限度額は100万円)、クレジットカード払いは本人確認が完了していない場合は5万円(1ヵ月あたり)、本人確認が完了している場合は50万円(1ヵ月あたり)

- ※5 初期上限金額は3万円(1回あたり)、標準上限金額は50万円(1回あたり)

- ※6 初期設定の場合は10万円(1回あたり)、FamiPay残高の上限金額を変更した場合は30万円(1回あたり)、FamiPay翌月払いを利用した場合はFamiPay残高上限金額+FamiPay翌月払いの利用可能額を合わせて最大40万円(1回あたり)

- ※7 キャンペーンなどで付与される場合あり

QRコード決済の手数料について

上述のとおりさまざまなメリットがあるQRコード決済ですが、ご利用にあたっては他の決済手段と同様に、事業者さまから決済機関に対して決済手数料をお支払いいただきます。基本的には、クレジットカード決済と同様で、QRコード決済により販売した商品やサービス代金の数パーセントの手数料を事業者さまはお支払いすることとなります。ただし、各QRコード決済の決済手数料率は異なるため、導入前に比較・検討されることが重要です。

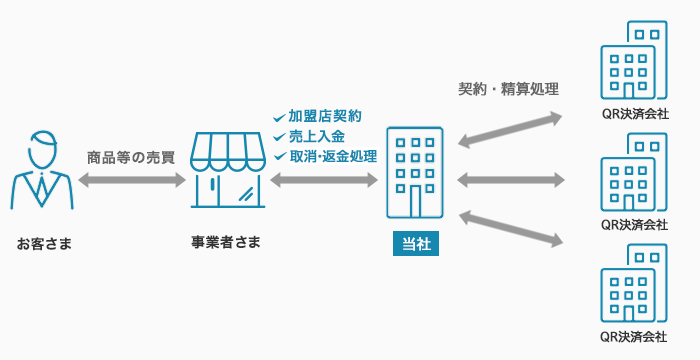

SBペイメントサービスなら、各QRコード決済を一本化できる

昨今QRコード決済は多数登場しており、様々なQRコード決済を利用するお客さまが増えてきています。

お客さまのニーズにお応えするためにも、事業者さまはQRコード決済の導入をご検討いただくべきでしょう。しかしながら、同時に、ご導入前後に多くのご負担が起こりうることも把握いただく必要があります。

導入するQRコード決済の検討やお申込み手続きには時間と手間が必要です。また、QRコード決済のご導入後も、そのQRコード決済に応じた売上処理や精算処理など行う必要があるため、事業者さまの手間や経費がかさむ可能性があります。

そこでご検討いただきたいのが、当社のコード決済サービスです。当社では現在、複数のQRコードをひとつの機械で読み取り、決済できるサービスを提供しております。

また各QRコード決済を当社より導入いただくと、売上管理や精算処理なども当社に一本化でるため、事業者さまの負担を大幅に軽減することができます。

QRコード決済を導入ご検討されている事業者さまは、是非一度当社までお問い合わせください。

決済端末導入のご案内

もっとスマートに。もっと自由な決済。

決済端末・電子マネー決済端末なら、当社の「店舗向け決済サービス」をご検討ください。

- ※QRコードは株式会社デンソーウェーブの登録商標です。