ECサイトに欠かせないのが決済機能です。ECサイトで使用される決済にはさまざまな種類がありますが、自社に適した決済サービスを導入することが重要となります。

当コラムでは、ECサイトでよく使われる決済サービスの種類を解説するとともに、どのような考え方で決済サービスを選べばいいのかについてご説明します。

目次

決済サービスの種類と特徴

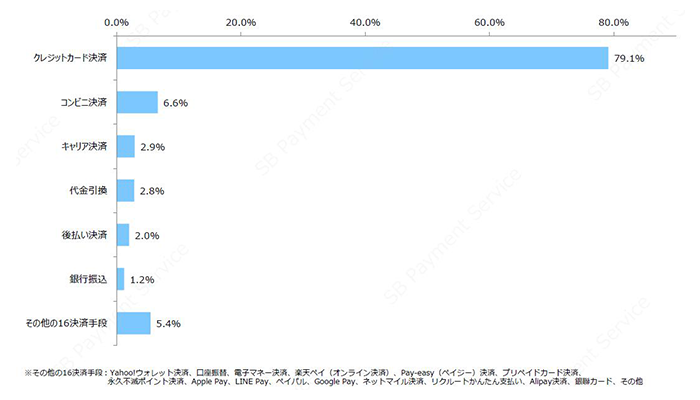

ECサイトでよく使われる決済サービスは、クレジットカード決済、コンビニ決済、キャリア決済、代金引換、後払い決済、銀行振込の6つです。

以下のグラフのとおり、以前当社で実施した消費者アンケートではクレジットカード決済の利用が圧倒的に多いという結果が出ています。

■洋服、靴などの身につけるアクセサリー、化粧品、本、食料品、医薬品などを販売している通販サイトで最もご利用になる支払方法は何ですか?

※2018年12月 通販サイトの利用経験者1,986名を対象に行ったアンケート結果より

ここからは、ECサイトを実際に利用するお客さまと導入するEC事業者さまからみたそれぞれの決済サービスの特徴のほか、メリット、デメリットについて解説します。

クレジットカード決済

クレジットカード決済とは、お客さまの信用(=クレジット)により後払いで商品を購入する決済サービスです。決済した段階ではまだ支払いは完了しておらず、後日お客さまの口座からクレジットカード会社や代行業者を通じて引き落としを行い、EC事業者さまの口座に代金が支払われる仕組みです。

お客さまにとっては、代金引換のように現金を手元に用意しなくても決済ができる便利な方法であり、ECサイトで最も利用されている決済サービスとなっています。

お客さまにとってのメリット・デメリット

なぜ、クレジットカード決済の利用率がこれほど高いのでしょうか。単純に、クレジットカードの保有者が多いことも理由のひとつですが、それだけではありません。まずはメリットからご説明いたします。

・手数料がかからない

支払回数にもよりますが、基本的にクレジットカード決済は、お客さまには手数料がかかりません。一方、代金引換の場合は手数料がかかるため、それだけでもクレジットカードを利用したほうがお得といえます。

・ポイントが貯まる

ほとんどのクレジットカードは買い物をするとポイントが貯まり、その後の買い物などで使用したり、商品に交換できたりするメリットがあります。多くのクレジットカードのポイント還元率は0.5~1%で、クレジットカード会社によってはレストランの割引や空港ラウンジサービスの利用など豪華な優待を提供しているところもあります。

・セキュリティ

セキュリティの強固さもクレジットカード決済のメリットです。仮に紛失したとしても、クレジットカード会社に連絡して利用を停止してもらえば、第三者に不正利用された場合にも対処してくれます。

・明細で使用履歴を確認できる

「どれだけ使ったのか」をカード明細で確認できる点も、クレジットカード決済のメリットといえます。現金の場合、使った金額を把握するには自分で家計簿をつけなければいけませんが、クレジットカードなら何もしなくても「いつどこでいくら使ったのか」という履歴が残ります。

多くのメリットがあるからこそ高い利用率を誇るクレジットカード決済ですが、デメリットもゼロというわけではありません。

・年会費がかかる場合がある

クレジットカードによっては、年会費がかかるケースもあります。その分、ポイント還元率が高かったり、豪華な特典が用意されたりしていますが、利用しない状況が長く続くと、結果的に損をしてしまうかもしれません。

このようにデメリットもないわけではありませんが、それをはるかに上回るメリットがあるからこそ、ECサイトでのクレジットカードの利用率は圧倒的に高いといえます。

EC事業者さまにとってのメリット・デメリット

前述でご説明した通り、クレジットカード決済はEC事業者さまにとってもメリットの大きい決済サービスです。利用者が多いためECサイトに導入することで販売機会損失のリスクを低減できるだけなく、即時決済なので支払いに関するトラブルも起きにくいといえます。ECサイトにおいてまず必須の決済サービスといえるでしょう。

一方でデメリットもないわけではありません。トラブルは少ないとはいえ、第三者の不正利用による「チャージバック」が発生するリスクがゼロではないからです。そのためにも事業者さま側で不正利用対策に取り組む必要があります。

▼クレジットカード決済サービスについて詳しく知りたい方はこちら

クレジットカード決済の導入なら、決済代行のSBペイメントサービス

6大国際ブランドに対応

コンビニ決済

コンビニ決済とは、コンビニエンスストアで代金を支払う決済サービスです。ECサイトで商品を購入後、お客さまのもとに支払情報が記された「払込票」が届くか、ウェブで表示される「払込用番号」が提供されます。

払込票の場合は、紙伝票をコンビニエンスストアの窓口に提示して商品の代金を支払います。払込用番号の場合は、表示された番号をコンビニエンスストアのレジでスタッフに伝えるか、コンビニエンスストアに設置されている専用端末を操作して商品の代金を支払います。

お客さまにとってのメリット・デメリット

コンビニ決済のメリットは、クレジットカードを持っていない人でも利用できる点です。或いはクレジットカードを持つお客さまでも、インターネット上でクレジットカード情報を入力することを好まない方にとっては安心して利用できます。

また決済の場所がコンビニエンスストアなので、24時間いつでも支払える点もコンビニ決済のメリットといえます。

コンビニ決済のデメリットは、コンビニエンスストアに行かなければ支払いができない点です。従業員スタッフとのやりとりや現金の支払いを面倒だと感じる人もいるでしょう。

EC事業者さまにとってのメリットとデメリット

コンビニ決済は、クレジットカード決済を選ばないお客さまに人気の決済サービスです。クレジットカード決済と併せて導入することで、お客さまが希望する決済サービスの約85%をカバーできます。特に、未成年などクレジットカードを使えないことが多いお客さまを対象にしている商材の場合は、ぜひ導入しておきたい決済サービスです。

また代金支払いをご確認後に商品発送いただけるため、代金未回収や商品キャンセルリスクを軽減することができることに加え、クレジットカード決済のように不正使用によるチャージバックの心配もコンビニ決済ではありません。

一方でクレジットカード決済のように即時決済ではないため、払い込みの遅延・忘れによってキャンセルとなるというデメリットもあります。

▼コンビニ決済サービスについて詳しく知りたい方はこちら

コンビニ決済代行サービスの導入ならSBペイメントサービス

全国の主要なコンビニエンスストア店頭でお支払いいただけて、どなたでも使える決済手段

キャリア決済

キャリア決済とは、ソフトバンクやNTTドコモ、auといったキャリアの携帯電話料金とECサイトで購入した商品の代金をまとめて支払える決済サービスです。

お客様にとってのキャリア決済のメリット・デメリット

コンビニ決済と同様、携帯電話を契約していればクレジットカードを持っていなくても決済できることから、特にクレジットカードが持てない10~20代の若年層の利用率が高いのが特徴です。

またクレジットカード決済のように長いカード番号の入力は必要なく、お客さまがキャリアに事前登録した情報で本人認証することで決済できます。

本人認証は各キャリアの提供する画面にログイン後、4桁の暗証番号を入力するだけで完了するため、お客さまは電車移動などの隙間時間にスマートフォンからでも気軽に決済ができる点がメリットといえます。

キャリア決済をするにはキャリア決済を提供している携帯会社との契約が必要です。現在キャリア決済はソフトバンク・NTTドコモ・au・ワイモバイルのみの提供となるため、該当のキャリアを使っていないとそもそもキャリア決済が利用できない点が注意すべき点となります。

EC事業者さまにとってのメリット・デメリット

キャリア決済は、特に未成年などクレジットカードを持っていない層に人気の決済サービスです。10〜20代の学生などをターゲットにした商品の場合、キャリア決済を導入することで機会損失を防げます。また、キャリア決済は簡単な操作で決済を完了することができることから、お客さまの購入ハードルを下げることにも繋がります。顧客層の拡大とお客さまの利便性向上という点で是非導入しておきたい決済サービスです。

一方デメリットは、クレジットカード決済と比べると手数料が高い点です。そのため導入後の収支が合うかをよく考える必要があります。

▼キャリア決済サービスについて詳しく知りたい方はこちら

キャリア決済(ソフトバンク・ドコモ・au)の導入なら、決済代行のSBペイメントサービス

ソフトバンク、ドコモ、au 3キャリア決済をまとめて導入!

代金引換

代金引換は、商品が届いた際に配達員に代金を現金で支払う決済サービスです。

お客さまにとってのメリット・デメリット

代金引換のメリットは、クレジットカードなどの契約が不要で、自宅で現金支払いができる点です。品物を受け取った際に代金を支払うというのはシンプルで分かりやすく、普段の買い物のような感覚でECショッピングができます。

ただし代金引換には手数料がかかるというデメリットがあります。また、品物が届いたときに支払いができるよう十分な現金を持っておかなければなりません。

EC事業者さまにとってのメリット・デメリット

代金引換は、根強く支持されている決済サービスであり、常に一定のニーズがあります。そのため、導入することで機会損失の低減が期待できます。また商品と引き換えに代金を回収できるので、不払いなどのトラブルを防げるメリットがあります。

一方で代金引換は手数料が高く、EC事業者さまにとっては負担の大きい決済サービスです。

後払い決済

後払い決済は、ECサイトで商品を購入して受け取った後、コンビニエンスストアや銀行、郵便局などで代金を支払う決済サービスです。

商品購入後、EC事業者さまが提携している後払い決済事業者から送付された請求書を、コンビニエンスストアや銀行、郵便局など、指定の場所に持っていき支払いを行います。

お客さまにとってのメリット・デメリット

後払い決済のメリットは、お客さまが商品を確認後安心して支払いをすることができる点です。クレジットカードを使うことに不安のある人や、そもそもクレジットカードを持っていない人によく利用されています。

一方後払い決済のデメリットは、コンビニ決済と同様、お客さま自身が支払場所に行かなければいけない点です。

EC事業者さまにとってのメリット・デメリット

後払い決済はクレジットカードが不要なためお客さまが簡単に決済できかご落ち防止に繋がります。また後払い決済事業者がお客さまの商品等の代金の立替を行うため、EC事業者さまの代金未回収のリスクを軽減することができます。

一方で後払い決済事業者と契約することで導入費用や手数料がかかる点がデメリットとなります。

▼NP後払い決済サービスについて詳しく知りたい方はこちら

後払い決済とは?その仕組みとメリットについて

銀行振込

銀行振込は、ECサイトで商品を購入後、EC事業者さまが指定する金融機関の口座に商品の代金を振り込む決済サービスです。振込が確認できると商品が発送されます。

お客さまにとってのメリット・デメリット

銀行振込のメリットはクレジットカードや後払い決済のように後から請求がくるのではなく、ダイレクトに口座から口座へお金が移動するので、シンプルでわかりやすい決済方法といえます。

銀行振込のデメリットは、オンライン口座をお客さまが持ってない場合、銀行に行かなければいけないことです。また振込確認後に商品が発送されるので、振込が遅くなると商品の到着も遅くなります。また、金融機関によっては振込に手数料がかかる場合もあります。

EC事業者さまにとってのメリット・デメリット

銀行振込は即時決済なので、代金が不払いになる恐れがない点が大きなメリットといえます。昔から使われてきた馴染みの深い決済方法ということもあり、希望されるお客さまも一定数いるため、導入しておくことで機会損失を防ぐことができます。

一方で、入金の消込作業が必要になるため、手間がかかるのがデメリットといえます。

ECサイトで導入する決済サービスの選び方

前述でご紹介した通り、ECサイトでは多くの決済サービスが使われておりそれぞれにメリットがあります。そのため、いざ決済サービスを導入するとなった再にどのようにして選べばいいのか悩まれるEC事業者さまもいらっしゃると思います。ここからは、導入する決済サービスの選び方についてご説明いたします。

自社の商材・サービスとの相性を確認する

ECサイトで導入する決済サービスを選ぶ場合、まずポイントになるのは商材・サービスとの相性です。具体的には「価格」や「商品のジャンル」から考えるといいでしょう。

例えば、家具やブランドバッグなど高価な商品を扱っている場合は、支払い回数が選べるクレジットカード決済の利用率が高いので導入しておくべきです。また物販商材だと一度手元に届いて中身を確認してから支払いを行いたいというニーズもあるため、後払い決済の導入もおすすめします。一方で、ゲームや動画などのデジタルコンテンツは、簡単に支払いが完了できるキャリア決済がおすすめです。

自社サイトのお客さまとの相性を確認する

自社サイトのお客さまとの相性も重要です。消費者アンケートの結果によると、物販商材の場合、クレジットカード決済とコンビニ決済を除くと、男性は代金引換の利用が多く、女性は後払い決済の利用が多い傾向にあります。男性と女性、どちらをターゲットにした商品なのかによって、導入すべき決済サービスは変わってきます。

あるいは、年代別にチェックすると、10~20代はクレジットカード利用率が低く、コンビニ決済やキャリア決済の利用率が高くなっています。若年層に向けた商品であれば、コンビニ決済やキャリア決済を導入するべきでしょう。

複数の決済サービスを導入するメリット

ここまで、各決済サービスの特徴やメリットについてご説明してきました。どの決済サービスにも、ほかにはないメリットがあり、どれかひとつだけを導入すればいいというわけではありません。むしろ、できるだけ多くの決済サービスを導入しておくことが重要だといえます。

なぜなら、多くの決済サービスを導入することで、幅広い層のお客さまに対応できるというメリットがあるからです。高価な商品を買う場合は、クレジットカードの利用率が高いと解説いたしましたが、全員がそうであるとは限りません。高価な商品であっても、コンビニ決済や代金引換を利用する人もいます。

買い物をする際、利用したい決済サービスが使えなければECサイトから離脱してしまうお客さまも少なくありません。逆に、競合サイトと比較された際「いつも使っている決済サービスがある」という理由でお客さまに選んでもらえる可能性があります。

そのため、ECサイトでは可能な限り多くの決済サービスを導入しておくことが重要だといえます。

今回解説した消費者アンケートの結果は、以下の記事で詳しくご覧いただけます。ECサイトに導入する決済サービスでお悩みの方は、ぜひご確認ください。

【調査結果】通販サイトで最も利用される決済手段とは?決済手段導入のポイントを解説 |

SBペイメントサービス

【調査結果】デジタルコンテンツで最も利用される決済手段とは?決済手段導入のポイントを解説 | SBペイメントサービス

SBペイメントサービスが選ばれる理由

決済サービスを多く導入する際におすすめなのが、決済代行会社を利用することです。クレジットカード決済やコンビニ決済、キャリア決済など、各種決済サービスを個別に導入しようとすると、すべての決済機関へ申込みを行い契約を結ぶ必要があります。それは大変な手間と時間がかかり現実的ではありませんし、本来のECサイトの運営業務に支障をきたすかもしれません。

決済代行会社は、決済機関とのやりとりや契約を一括で代行する会社です。当社では、クレジットカード決済はもちろん、コンビニ決済やキャリア決済、後払い決済など、40ブランド以上の豊富な決済サービスをご提供しています。

EC事業者さまの特性に合わせた決済手段のご提案も可能です。決済サービスの導入をご検討の際は、ぜひSBペイメントサービスにお問い合わせください。

▼決済代行会社について詳しく知りたい方はこちら

決済代行会社とは?サービスの仕組みとメリットを徹底解説

よくあるご質問

- Q.

- ECサイトでよく使われる決済サービスは何?

- A.

- クレジットカード決済、コンビニ決済、キャリア決済、代金引換、後払い決済、銀行振込の6つです。

- Q.

- ECサイトで導入する決済サービスはどう選ぶ?

- A.

- 自社の商材・サービスとの相性、顧客層との相性の両方を考慮する必要があります。詳しくはこちらをご覧ください。

- Q.

- 多くの決済サービスを導入しておくほうが良い?

- A.

- 利用したい決済サービスが使えなければECサイトから離脱してしまうお客さまも少なくありません。幅広い層のお客さまに対応するためには、できるだけ多くの決済サービスを導入しておくことが重要です。

その他のご不明点はFAQ よくあるご質問をご確認ください。