交通系ICカードや、スマートフォンで決済ができる電子マネーも、キャッシュレス決済の一種です。以前から利用者の多い決済手段ということもあり、改めて注目が高まってきています。しかし、一言で電子マネーといっても種類が豊富で、仕組みを完全に理解している人は少ないのではないでしょうか。当コラムでは、電子マネーの種類や仕組みについて解説します。

目次

電子マネー決済の仕組み

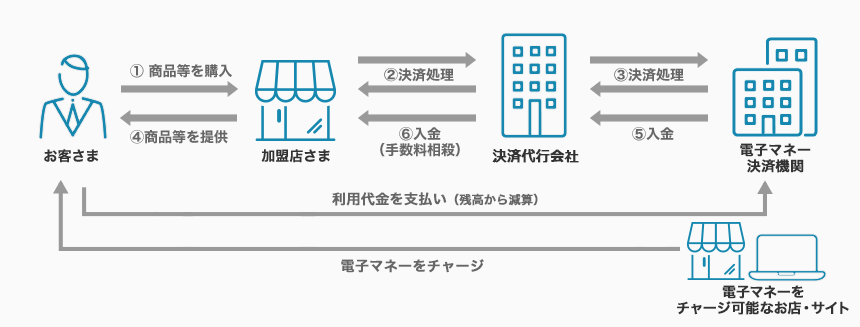

電子マネーを利用する場合、お客さまはあらかじめアプリやICカードなどを準備し、クレジットカードと紐付けるか、電子マネーを購入してチャージをします。お客さまが電子マネーを利用して買い物をした場合は、購入代金をチャージした電子マネーから支払うか、紐付けておいたクレジットカードで決済するかになります。手軽に利用できるだけでなく、電子マネーで決済するだけでポイントの還元が受けられたり、特定の店舗で割引が受けられたりと、さまざまな特典があります。

一方、電子マネーで買い物が行われた店舗事業者さま側では、即時に決済が行われ、決済データが電子マネー決済機関へ送られます。決済代行会社を利用している場合は、事業者さまから送られた決済データが決済代行会社を経由して電子マネー決済機関へ送られます。その後、決済処理が行われ、決済手数料を差し引いた売上が後日入金されます。

電子マネー決済の仕組み(チャージ残高からの支払いの場合)

かざして決済できるのは非接触型IC技術のおかげ

電子マネーでの支払いは、多くの場合、電子マネーのカードやスマートフォンを専用の端末にかざして決済する、「非接触型IC」の技術が使われています。近付けるだけで支払い処理ができる仕組みには、日本ではFelicaという非接触型IC技術が用いられています。

Felicaは、近距離無線通信規格の一種であり、非接触型ICカードのための規格として、ソニーが独自に開発しました。Felicaは高速な通信が可能であり、Suicaなどの交通系ICカードをはじめ、さまざまな電子マネーに採用されています。通勤ラッシュ時の改札で渋滞が起きないのは、瞬時に処理を完了できるFelicaの技術ならではです。

日本以外の国ではType-A、Type-Bといった近距離無線通信規格が主流ですが、海外のスマートフォンもFelicaに対応し始め、少しずつ国際基準に近くなっています。

そのほかに、リーダーにカードを挿入するなどして、通信用の端子や磁気ストライプを接触させる接触型ICも存在します。非接触型より手間がかかる分、ミスが発生しにくく確実に通信できることから、より高いセキュリティが求められるクレジットカードなどで採用されています。最近では、接触型ICと非接触型ICの両方の機能を持つ多機能カードも増えてきました。

カード型だけじゃない電子マネーのさまざまな形

電子マネーには、いくつかの形式があります。専用のカード型には、SuicaやPASMOといった交通系ICカードや、nanano(ナナコ)、WAON(ワオン)といった流通系電子マネーがあります。

専用のカードではなく、クレジットカードと一体型になっている電子マネーも増えています。楽天が提供する楽天Edyは楽天カードで使用できますし、NTTドコモが提供するiDも、クレジットカードに電子マネーの機能を持たせることができます。

また、最近ではモバイル(アプリ)型の電子マネーも登場しています。例えばQUICPayは、iPhoneで使えるApple Payや、Androidのスマートフォンで使えるGoogle

Payに搭載でき、スマートフォンをリーダーにかざすだけで決済できます。

さらに、QUICPayではコイン型の電子マネーも発行しており、小銭入れに入れたりケースに入れてキーホルダーとして持ち運んだりすることが可能です。

事業者さまが電子マネー決済を導入するメリット

電子マネー決済を事業者さまが導入するメリットはさまざまです。

決済の手間の低減

まず、決済の手間が少なくなることが挙げられます。特に、非接触ICカードによる電子マネー決済は、現金を含むあらゆる決済手段のなかで、最もスピーディーに支払いを完了できる方法でしょう。現金のようにお釣りを用意したり、クレジットカードのように認証に時間がかかったりすることもなく、瞬時に支払いが完了します。事業者さま側もお客さまも、ストレスがありません。

現金管理リスクの軽減

次に現金管理をしなくていいことも、大きなメリットでしょう。現金と違ってお釣りの計算ミスがなく、金額がすべてレジに記録されていますから、ミスが起きるリスクが低いのが特徴です。電子マネー決済が増えるほど、レジ締め作業にかけていた時間を大幅に短縮できるでしょう。また、前述のように、プリペイド型の電子マネーの場合、クレジットカードと違って売上未回収のリスクが減ることもメリットです。

顧客層の拡大

決済手段が増えるということは、キャッシュレス決済を希望する新規顧客を呼び込むことにつながります。キャッシュレスの還元・キャンペーンなどにより電子マネーを利用したいお客さまは増えていますから、新規顧客開拓のためにも電子マネー決済は導入しておきたいところです。

電子マネー決済を導入するには?

電子マネー決済を導入するためには、電子マネーを提供する会社と加盟店契約を結ぶ必要があります。実店舗の場合は専用のリーダーが必要ですから、契約後に購入するかレンタルすることになります。

どの電子マネー決済を導入すればいいのかも、事業者さまが気になるところでしょう。電子マネーはそれぞれ特徴があり、どれが主流ということはありません。お客さまはそれぞれ自分の生活に適した電子マネーを利用しています。ですから、どれかひとつだけを導入するというのではなく、なるべく多くの電子マネーを一気に導入するほうがお客さまに喜ばれるでしょう。

しかし、たくさんある電子マネーの運営会社とそれぞれ契約するのは手間がかかります。複数の電子マネー決済を一括で契約できる、決済代行会社を利用するのが手軽でおすすめです。さらに決済代行会社を利用する売上、入金の管理が一括で行える点もおすすめのポイントになります。

SBペイメントサービスが選ばれる理由

SBペイメントサービスでは、電子マネーに対応したマルチ決済端末を提供しています。電子マネーだけでなく、クレジットカードやQRコード決済にも対応し、幅広い決済が可能です。その上、電子マネーの決済手数料は2.90%からと、業界最低水準となっています。

事業者さまの事業内容に合わせ、最適な電子マネーをご提案しますので、電子マネー決済導入の際は、ぜひSBペイメントサービスをご検討ください。

※QRコードは株式会社デンソーウェーブの登録商標です。