チャージバックとは、クレジットカード会社がECサイトの売上を取り消すことです。クレジットカード決済には顧客獲得や売上アップという大きなメリットがある反面、売上が回収できなくなるチャージバックのリスクも潜んでいます。

当コラムでは、チャージバックに関して、不正利用の対策や保険の加入、拒否できるのかなどについて解説します。

目次

チャージバックとは?

チャージバックとは、クレジットカード会社がECサイトでの売上を取り消すことです。具体的な原因は後述いたしますが、主にECサイトでクレジットカードが不正利用された際に、そのクレジットカードの名義人がクレジットカード会社への支払いを拒否することで発生します。

チャージバックが発生すると、売上未回収と商品損失という二重の損失を受ける可能性があります。すでに商品を提供してしまった場合にはクレジットカードの不正利用者に届いているケースが多く、その商品が戻る可能性は低いからです。

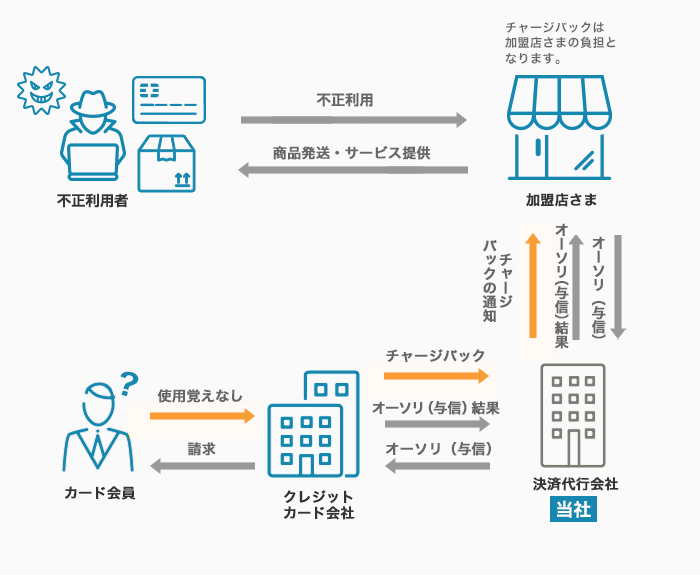

チャージバックが発生した場合には、一般的に以下のような流れで、EC事業者さまにチャージバックを通知いたします。

不正利用からチャージバック通知までの流れ

近年、チャージバックが増加している理由

近年、チャージバックは増加傾向にあります。チャージバックが増加している主な理由は、クレジットカードの不正利用の増加と、インターネット取引市場の拡大です。

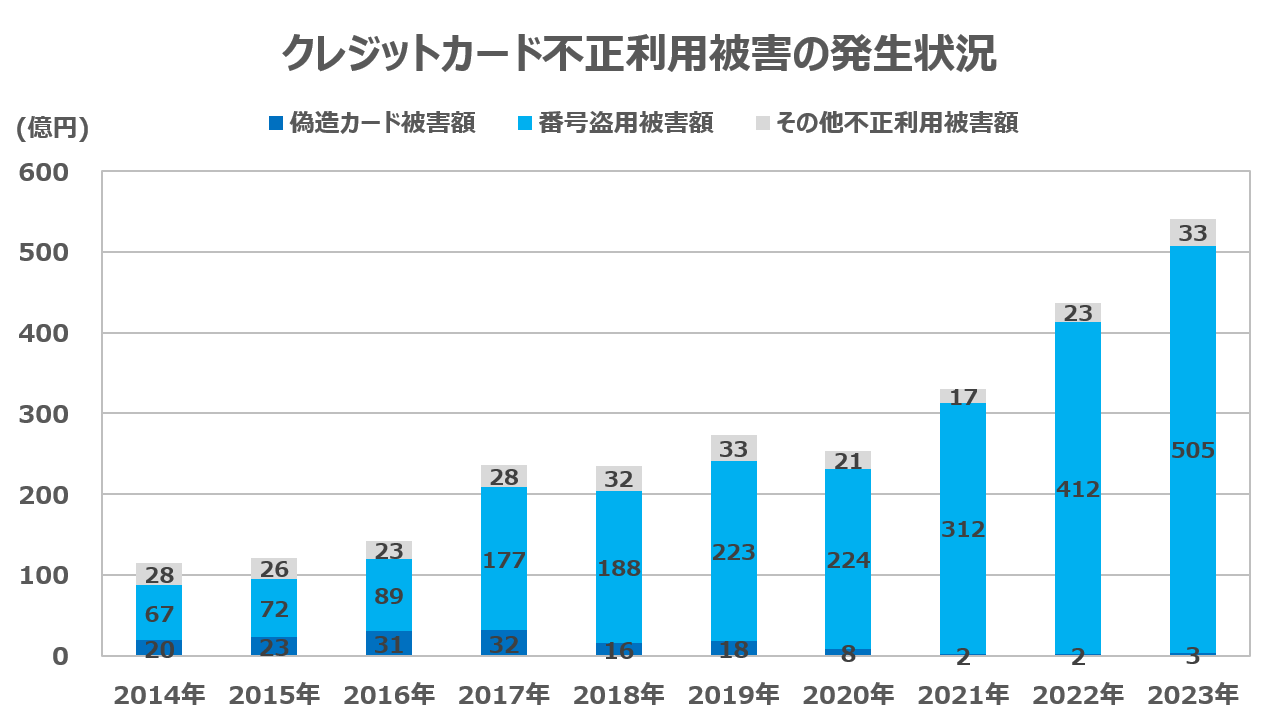

特に注目したいのが、クレジットカードの不正利用の増加です。一般社団法人日本クレジット協会の調査によると、クレジットカードの不正利用被害額は年々増加傾向にあり、2023年の被害額は約541億円でした。

最も被害額が大きかったのはクレジットカードの番号盗用によるものです。

2014年から2023年のクレジットカード不正利用被害の発生状況は、以下のとおりです。

出典:一般社団法人日本クレジット協会「クレジットカード不正利用被害の発生状況」(2024年3月)をもとに作成

チャージバックが生じる主な原因

チャージバックは、どのような原因で発生するのでしょうか。大きく分けると、「クレジットカードの不正利用」と「クレジットカードの不正利用以外の原因」、そして「クレジットマスターアタックによる不正利用」という、3つの原因があります。

ここでは、チャージバックが生じる主な原因について、詳しくご説明します。

クレジットカードの不正利用

お客さまのクレジットカード情報が第三者の手に渡ってしまい、不正に利用されることで、結果としてチャージバックが発生します。特に、昨今は実店舗だけでなく、ECサイトでの被害件数や被害額が急増中です。

では、なぜクレジットカード情報が第三者に知られてしまうのでしょうか。原因はいくつか考えられます。

クレジットカード情報の漏洩・流出

何らかの手口でクレジットカードの情報やID、パスワードなどが漏洩してしまい、不正利用されることがあります。

コンピューターウイルスや偽サイトに情報を入力させる「フィッシング詐欺」、クレジットカードの磁気ストライプから情報を読み取る「スキミング」が主な手口です。

不正利用については、以下の記事で詳しく説明しております。

クレジットカード決済の不正利用とは?よくある手口と対策を解説

クレジットカードの盗難・紛失

「物理的なクレジットカードの盗難や、紛失後の拾得よって不正利用につながるケースがあります。クレジットカードの盗難や紛失に気づいた場合、直ちにクレジットカード会社に連絡し、利用停止手続きを行うことが重要です。

クレジットカードの不正利用以外の原因

続いては、クレジットカードの不正利用以外で、チャージバックが起きる原因について解説します。

商品の未受領

商品の未受領により、チャージバックが起きることがあります。お客さまが商品を購入されたにもかかわらず、EC事業者さまが商品を一向に発送しない場合、お客さまがクレジットカード会社に苦情を伝えて売上が取り消される可能性があります。EC事業者さまの管理・運用体制を見直すことで、商品の未受領によるチャージバックは防止が可能です。

支払い拒否

支払い拒否もチャージバックの原因のひとつです。お客さまに発送した商品がECサイト上での説明と異なる場合や欠陥が見つかった場合、お客さまが支払いを拒否されることもあります。この場合もクレジットカード会社を通してチャージバックが発生し、売上の取り消しが行われます。

商品の未受領と同様、支払い拒否が原因のチャージバックは、EC事業者さまの管理・運用体制を見直すことで防げるでしょう。

そのほかの理由

そのほかの理由として、「クレジットカード会社からの使用調査に対し、EC事業者さまが協力せず報告しない場合」や「クレジットカード会社が未承認の請求を行った場合」「お客さまからEC事業者さまへの支払いが複数回にわたって処理されている場合」などがチャージバックの対象となることがあります。

クレジットマスターアタックによる不正利用

「クレジットマスターアタック」とは、利用可能なクレジットカード番号をコンピュータープログラムによって割り出し、不正利用する詐欺の手口のことです。クレジットカード番号には規則性がありますが、この仕組みを悪用して番号を割り出せてしまうプログラムも存在しています。

クレジットマスターアタック対策としては、「私はロボットではありません」と書かれたチェックボックスの表示や、クレジットカード番号の入力制限、不正注文検知システムの導入、本人認証サービスの利用などが挙げられます。

クレジットマスターアタックについては、以下の記事で詳しく説明しております。

急増するクレジットマスターアタックとは?事業者が受ける被害と対策について解説

チャージバック発生時の流れ

チャージバックは、どのような流れで発生するのでしょうか。クレジットカードの名義人が、商品の欠陥が原因で取引を拒否した場合を例に、チャージバック発生時の流れと、必要な対応について具体的にご説明します。

1. クレジットカードの名義人がクレジットカード会社に連絡をする

チャージバックは、クレジットカードの名義人がクレジットカード会社に「取引の拒否」について連絡することから始まります。

2. クレジットカード会社がチャージバックを行う

クレジットカードの名義人から連絡を受けたクレジットカード会社は調査を行い、チャージバックするかどうかを判断します。

クレジットカード会社がチャージバックすべきだと判断した場合、チャージバックを行う理由とともにEC事業者さまに通知されます。

クレジットカード会社により売上の取り消しが行われるのは、チャージバックの通知後です。

3. EC事業者さまがクレジットカード会社に返金する

クレジットカード会社からEC事業者さまにすでに入金済みだった場合は、その分の金額をクレジットカード会社に返金することになります。クレジットカード会社が関与するのはここまでで、その後のお客さまとのやりとりやフォローについては、EC事業者さまが行うことになります。

4. EC事業者さまがお客さまに返送を依頼する

チャージバックの原因が商品の欠陥などだった場合、お客さまと連絡をとり、商品を返送してもらうことになります。

しかし、もし不正利用だった場合、商品は本来のクレジットカード名義人とは別の第三者の手に渡ってしまっているため、取り戻すことは難しいでしょう。この場合は売上も商品も失うことになり、EC事業者さまは大きな損失を抱えてしまうことになります。

不正利用は詐欺であり、明らかな犯罪行為ですから、警察に被害届を出すことも検討しなければなりません。金銭的にも労力的にも、EC事業者さまの負担はかなり大きなものになってしまうのです。

チャージバック発生時に、EC事業者さまができる対処法

チャージバックが発生しても、売上未回収や商品損失を避けられる可能性があります。あきらめて泣き寝入りするのではなく、以下のような対処法をお試しください。

反証資料を提出し、異議申し立てを行う

クレジットカード会社に異議申し立てを行い、不正利用であることが認められれば、「チャージバックが解除される可能性があります。

異議申し立ての際には、商品を受け取った人とクレジットカードの名義人が、同一人物または家族などの関係者であることを証明する「反証資料」が必要です。具体的には、配送伝票や取り引きを行ったメールなどが該当します。実際に必要な資料については、各クレジットカード会社にご確認ください。

警察に被害届を提出する

クレジットカードの不正利用は犯罪です。警察に被害届を出せば、犯人を逮捕できる可能性があります。また、犯人が逮捕されれば、被害金額や発送した商品を取り戻すことができるかもしれません。

実際に、クレジットカードを不正利用して逮捕された事例もあるため、あきらめずに被害届を提出しましょう。

保険に入っている場合は補償を受け取る

チャージバック保険に入っている場合は、補償を受け取ることができます。補償額に上限が設けられている場合もあるため、加入している保険をご確認ください。

チャージバックの被害を未然に防ぐ方法

チャージバック発生時に前述のような対処を行ったとしても、代金や商品をすべて取り戻せるとは限りません。また、異議申し立てや被害届の提出、チャージバック保険の手続きには、時間と手間がかかります。

そのため、クレジットカード決済を導入する場合は、以下のような対策を行い、チャージバックの被害を未然に防ぐことが重要です。

セキュリティ対策を行う

EC事業者さまは、クレジットカード会社との加盟店契約上、クレジットカード名義人の本人確認を行わなければなりません。本人確認を怠った取引については、チャージバックの対象となってしまいます。

なお、クレジットカード会社で行う「オーソリ」は、クレジットカード会員の「本人確認」ではありませんのでご注意ください。

チャージバックを回避するためには、以下のセキュリティ対策が重要です。

本人認証サービス(3Dセキュア)

本人認証サービス(3Dセキュア)とは、お客さまがクレジットカード会社に事前登録したパスワードを利用して、決済時に本人認証を行うサービスです。クレジットカードを利用する際に、パスワードが誤っていると決済が行われないため、なりすましや盗難カード、偽造カードなどの不正利用を防止し、より安全に決済ができます。また万一、本人認証サービス(3Dセキュア)を導入していて不正利用が発生した場合は、チャージバックによる損失をEC事業者さまが負担する必要はありません。原則、クレジットカード会社の負担となります。

3Dセキュアについては、以下の記事もご参照ください。

【2025年4月以降原則必須】EMV 3-Dセキュア(3Dセキュア2.0)とは?メリットや決済手順を解説

EMV 3-Dセキュア導入が義務化!EC事業者さまに必要な不正防止対策とは

セキュリティコード

セキュリティコードとは、クレジットカード裏面に記載された番号のことです。セキュリティコードを決済画面に入力して、カードの真正を確認します。セキュリティコードを入力するようにすれば、不正利用リスクを抑制でき、結果的にチャージバックを軽減することにもつながります。セキュリティコードの重要性については、「クレジットカードのセキュリティコードとは?」のコラムをご参照ください。

ただし、本人認証サービス(3Dセキュア)とは異なり、セキュリティコードを入力するようにしていても、チャージバックが発生した際には、EC事業者さまがその損失を負担する必要があります。

不正利用を検知する

普段からクレジットカードの明細をチェックしている人は、それほど多くありません。そのため、クレジットカードの請求が来たときに不正利用に気づき、そのときには商品はすでに発送済みになっていることが多いのです。

こうした被害を防ぐためには、EC事業者さま側でも「不正利用であること」を検知できる体制が必要です。続いては、クレジットカードの不正利用を検知する方法についてご説明いたします。

クレジットカードの不正利用の特徴を知る

クレジットカードの不正利用を検知するには、不正利用による決済パターンを知り、注意することが必要です。クレジットカードの不正利用による決済には特徴があります。

もし、以下のような決済が見受けられたら、カード名義人に電話やメールなどで本人確認を実施してください。

- ・決済失敗後、ほかの情報やクレジットカードに変え何度も決済を行っている

- ・申込者の住所と届け先の住所が異なっている

- ・ウィークリーマンションや私書箱、宅配センターなどを配送先として指定している

- ・同一アドレス、電話番号にもかかわらずカード名義人が異なる

クレジットカードの不正利用に狙われやすい商材を知る

クレジットカードの不正利用に狙われやすいのは、「高額」で「換金しやすい」という特徴を持つ商材です。

例えばブランド品や家電、パソコン、ゲーム機などは、比較的高額かつ転売などで換金しやすい商材であるため、不正利用のターゲットになりやすいといえます。

多くの場合、換金はインターネットオークションやフリマサイトで行われます。専門の業者による買取りは身分証明書の提出などを求められますが、インターネットオークションやフリマサイトでは、それほど厳格な本人確認が必要ないことも多く、身元が特定されにくいからです。

不正利用のターゲットになりやすい商材を扱っている場合は、より注意が必要でしょう。

不正検知サービスを使用する

不正利用の特徴や狙われやすい商材に注意を払うことで発送前に気づいて不正利用を防ぐこともできますが、近年は不正利用のパターンも巧妙化しており、EC事業者さまご自身で不正利用を見つけることは難しくなっています。

そのため、不正検知サービスなどをご利用いただき、発見が難しい不正利用を未然に防止されることをおすすめいたします。

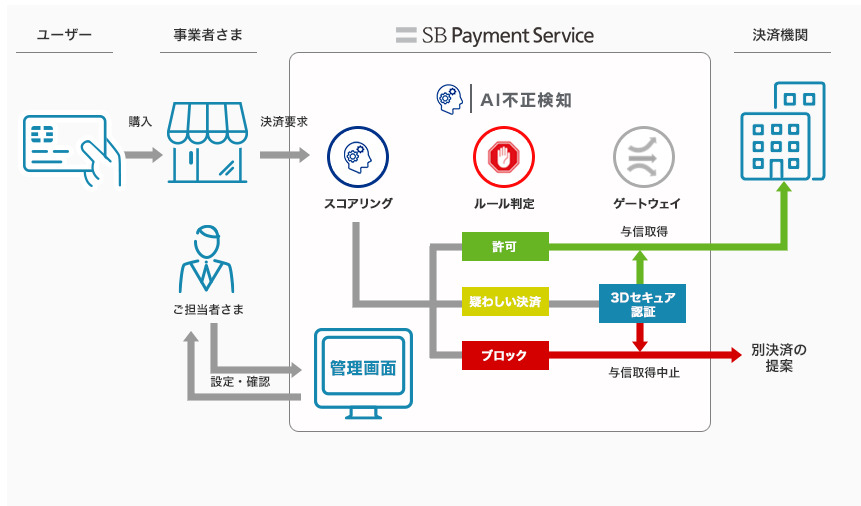

当社では、決済情報と機械学習を用いてクレジットカード決済の不正利用を検知する、「AI不正検知」サービスを提供しています。

AI不正検知は、AIにより算出される決済ごとのスコアをもとに、疑わしい取引について確認することで、クレジットカード決済による不正な取引の早期発見が可能なサービスです。年間数億件を超える決済データによってあらゆる不正パターンを機械学習し、決済が不正かどうかを判定するモデルを作成します。そして、人間では見分けがつかない不正パターンとの類似性を算出して、不正利用を検知するのです。

※AI不正検知について詳しくはこちらをご参照ください。

AI不正検知 | SBペイメントサービス

あなたのWebサイトを守る不正対策

決済データを使って手軽に導入

チャージバック保険に加入する

チャージバック保険とは、一定の保険料を定期的に支払うことで、チャージバックが発生した際に、EC事業者さまの被害額が一定金額、補填されるサービスのことです。

クレジットカードの不正利用被害が増加したことを背景にチャージバックの発生件数も増えており、チャージバックの保証サービスも増えつつあります。ECモールや保険会社、決済代行会社などがチャージバック保険を提供しているため、利用している決済代行会社やECモールがある場合は、チャージバック保険に加入できるか確認してみましょう。すでに契約している会社なら、スムーズに加入できる可能性があります。

なお、チャージバック保険に加入するには、審査に通過する必要があります。EC事業者さまの取り扱う商材などによっては、契約できない可能性もあるので注意が必要です。

不正利用を防ぐセキュリティに対応した決済サービスを導入しましょう

今回ご紹介したように、ECサイトの利用できる決済代行会社の中には、セキュリティサービスやチャージバック保険を提供している会社もあります。

SBペイメントサービスは、ECサイトに欠かせないセキュリティや決済オプションサービスを幅広くご提供している決済代行サービスです。

決済情報と機械学習を用いてクレジットカード決済の不正利用を検知する「AI不正検知」や、より安全にクレジットカード決済を行える「3Dセキュア」など、不正利用対策となるサービスが充実しています。また、「チャージバック保証サービス」は、SBペイメントサービスのオンライン決済サービスを導入いただいている加盟店さま向けにチャージバックを防ぐ提案を行っています。

SBペイメントサービスは、EC事業者さまが安心してビジネスを展開するためのサポートが可能です。セキュリティサービスの充実した決済サービスをお探しの際は、ぜひSBペイメントサービスにお問い合わせください。

よくあるご質問

- Q.

- チャージバックの主な原因は?

- A.

- チャージバックの原因は、「不正利用」と「不正利用以外」の2つに大別できます。不正利用の原因となるのは、クレジットカードの盗難や紛失のほか、フィッシング詐欺やコンピューターウイルスなどによる情報漏洩、スキミングといった行為です。不正利用以外の原因には、商品の未受領、支払い拒否などがあります。

- Q.

- クレジットカードの不正利用を防ぐには?

- A.

- セキュリティ対策と不正検知サービスの活用により、不正利用の低減を行えます。セキュリティ対策には、本人認証サービス(3Dセキュア)やセキュリティコードの活用があります。特に、本人認証サービス(3Dセキュア)を導入しておくと、チャージバックによる返金をEC事業者さまが負担する必要がありません。また、不正検知サービスを導入することで、クレジットカード決済による不正な取引を早期に発見することができます。

- Q.

- 実際に不正利用が起こった場合のEC事業者さまの対応は?

- A.

- 不正利用に気づいたクレジットカードの名義人が、クレジットカード会社に「取引の拒否」を伝えると、クレジットカード会社が調査を行います。チャージバックと判断されると、EC事業者さまの売上を取り消し、返金をすることになります。お客さまとのやりとりや警察への相談も、EC事業者さまの対応が必要です。

- Q.

- チャージバックと返金の違いは何ですか?

- A.

- チャージバックは、クレジットカード会社が決済を取り消し、利用者さまに返金する仕組みです。返金は、加盟店さま自身が決済を取り消して利用者さまにお金を戻すことを指します。

- Q.

- チャージバックによる返金の際は誰がお金を支払いますか?

- A.

- チャージバックで取り消された売上は、クレジットカード利用者さまの本人確認がされていない場合は加盟店さまが支払い、本人確認ができている場合はクレジットカード会社が支払うことになります。

- Q.

- クレジットカードの加盟店側がチャージバックを拒否することはできますか?

- A.

- クレジットカードの加盟店側は、チャージバックについて異議申し立てを行うことが可能です。異議申し立てが認められれば、チャージバックが解除されます。異議申し立てには、配送伝票や取り引きを行ったメールなどの反証資料が必要です。

その他のご不明点はFAQ よくあるご質問をご確認ください。