金融機関や流通業をはじめ、あらゆる業界で合理化が求められる現在、キャッシュレス決済はその一端を担う要素であるうえ、消費対策としても見込みがあることから、国全体で推進されています。

キャッシュレス決済には、クレジットカードやデビットカードによるカード決済のほかに、交通系ICを含む電子マネー決済、PayPayなどのQRコード、バーコード決済など、さまざまな種類があります。また、その導入方法も決済代行会社を利用するかどうかで大きく変わってきます。

そこで当コラムでは、キャッシュレス決済の導入を考えている事業者さまへ、押さえておきたい基礎知識と導入の流れなどを解説していきます。

目次

キャッシュレス決済とは?

キャッシュレス決済とは、キャッシュ、つまり現金を使用せずに支払いを行う方法のことです。最もメジャーなキャッシュレス決済といえばクレジットカード決済ですが、最近ではこれに加えてさまざまな種類のキャッシュレス決済が生み出されています。

キャッシュレス決済は主に実店舗での決済時に利用されるイメージを抱く方が多いかもしれません。実際、多くの実店舗でキャッシュレス決済が導入されていますが、ほかにもECサイトやオンラインと実店舗の垣根をなくしたマーケティング手法である「OMO(Online Merges with Offline)」でもキャッシュレス決済は広く役立てられています。

ECサイトはクレジットカード決済やコンビニ決済が主な決済方法でしたが、近年はPayPayやAmazon Pay、楽天ペイなどの決済サービスも、ポイントが貯まるといった消費者側のメリットがあることを背景に人気が高まっています。

また、キャッシュレス決済を導入すれば、顧客の購買データをもとにしたマーケティング活動も可能となることから、OMOの領域においてもキャッシュレス決済は重要性が高いと考えられているのです。

店舗で利用する場合は、基本的にカードやスマートフォンに記録された情報を専用の端末で読み取ることで完了します。情報を読み取る方法は、カードリーダーなどを使う「接触型」と、カードやスマートフォンを近づけて読み取る「非接触型」、QRコードやバーコードを読み取る「コード読み取り型」があります。

店舗での決済については、以下の記事で詳しく説明しております。

電子マネー決済端末はどうやって導入する?仕組みや決済端末の選び方について解説

決済端末にカードをかざすと決済できる電子マネー決済は、楽天Edy、Suica、PASMO、nanacoなどさまざまな種類が提供されており、手軽かつスピーディーに支払いができます。その利便性から電子マネー決済は利用者が増えてきています。

ECサイトの決済手段については、以下の記事で詳しく説明しております。

ECサイトで導入される各種決済手段の特徴とクレジットカード決済導入の必要性

当コラムでは、これから決済手段をご導入なさるEC事業者さま向けに、各決済手段の特徴と、クレジットカード決済ご導入の必要性をご説明いたします。

OMOについては、以下の記事で詳しく説明しております。

OMOとは?O2O・オムニチャネルとの違いや、OMOのメリットを解説

マーケティングにおいて、OMOという言葉を耳にする機会が増えました。ここではOMOの基本的な考え方やメリットを解説します。さらに、混同しやすいO2Oやオムニチャネルとの違いのほか、OMOを成功させるためのポイントと、具体的な成功事例についても確認しておきましょう。

キャッシュレス決済の支払いは、いつ発生する?

キャッシュレス決済の支払いが発生するタイミングは、「前払い(プリペイド型)」「即時払い(リアルタイムペイ)」「後払い(ポストペイ型)」の、どのタイプなのかによって異なります。

電子マネーやプリペイドカードは先に金額をチャージしておくため、「前払い(プリペイド型)」に分類されます。デビットカードは、使用したときに口座から代金が引き落とされるため、「即時払い(リアルタイムペイ)」です。クレジットカードは後日まとめて支払うため「後払い(ポストペイ型)」となります。

QRコードの支払いが発生するタイミングは、サービスを提供する会社やユーザーの選択によって異なり、「前払い(プリペイド型)」「即時払い(リアルタイムペイ)」「後払い(ポストペイ型)」のものがあります。

それぞれの特徴は、以下のとおりです。

キャッシュレス決済の支払いタイミング

| 支払いタイミング | 前払い(プリペイド型) | 即時払い(リアルタイムペイ) | 後払い(ポストペイ型) |

|---|---|---|---|

| 代表的なサービス | 電子マネー プリペイドカード QRコード |

デビットカード QRコード |

クレジットカード QRコード |

| 特徴 | あらかじめ金額をチャージしておく支払い方法(チャージ時点で支払いが発生) | 支払いと同時に、口座から代金が引き落とされる | 後日請求される支払い方法 |

キャッシュレス決済の主な種類

現在、一般に普及しているキャッシュレス決済は、以下のようなものが挙げられます。

クレジットカード決済

数あるキャッシュレス決済のなかで、最も有名で普及しているのがクレジットカードでしょう。信用情報を担保に商品を購入し、後日、指定の口座から引き落としを行う、ポストペイ(後払い)型のキャッシュレス決済です。

クレジットカード決済については、以下の記事で詳しく説明しております。

クレジットカード決済とは?その仕組みとメリットについて

現金を持ち歩かなくてもお買い物ができることや、ポイントを貯めて商品と交換できるなどの特典があることから、近年複数枚のクレジットカードを保有される方が多くなっています。多くの方が使われるようになったクレジットカードですが、どのような仕組みで決済されているのか、詳しく知らないという方も多いのではないでしょうか。

電子マネー決済

電子マネー決済は、現金をデータに変換し、それで支払いを行うキャッシュレス決済方法です。電子マネーは、交通系IC(Suica、PASMOなど)、楽天Edy、nanaco、WAON、iD、QUICPay+などが挙げられます。

電子マネーについては、以下の記事で詳しく説明しております。

電子マネーの仕組みとは?導入のメリットと方法を紹介

交通系ICカードや、スマートフォンで決済ができる電子マネーも、キャッシュレス決済の一種です。以前から利用者の多い決済手段ということもあり、改めて注目が高まってきています。しかし、一言で電子マネーといっても種類が豊富で、仕組みを完全に理解している人は少ないのではないでしょうか。当コラムでは、電子マネーの種類や仕組みについて解説します。

QRコード決済

専用アプリでQRコードを生成して、それを読み取ることによってアプリにチャージした金額、または紐づけたクレジットカードにて決済を行います。代表的なQRコード決済には、PayPay、d払い、楽天ペイ(アプリ決済)、LINEPayなどがあります。

QRコード決済については、以下の記事で詳しく説明しております。

今話題のQRコード決済の仕組みとは?導入メリットを解説

さまざまな決済手段の中でも、QRコード決済が近年非常に注目を集めています。しかし、幅広く普及しているクレジットカード決済や電子マネー決済などに比べるとまだまだQRコード決済の仕組みや、事業者さまの導入メリットは知られていません。そこで、当コラムでは事業者さまが気になるQRコード決済の導入メリットや決済手数料などについて解説いたします。

プリペイドカード決済

プリペイドカードと呼ばれる専用カードにお金をチャージし、それを使うことで商品購入をする方法も、キャッシュレス決済の一種です。系列店のみで使えるプリペイドカードを発行している店舗もあります。

キャッシュレス決済の現状

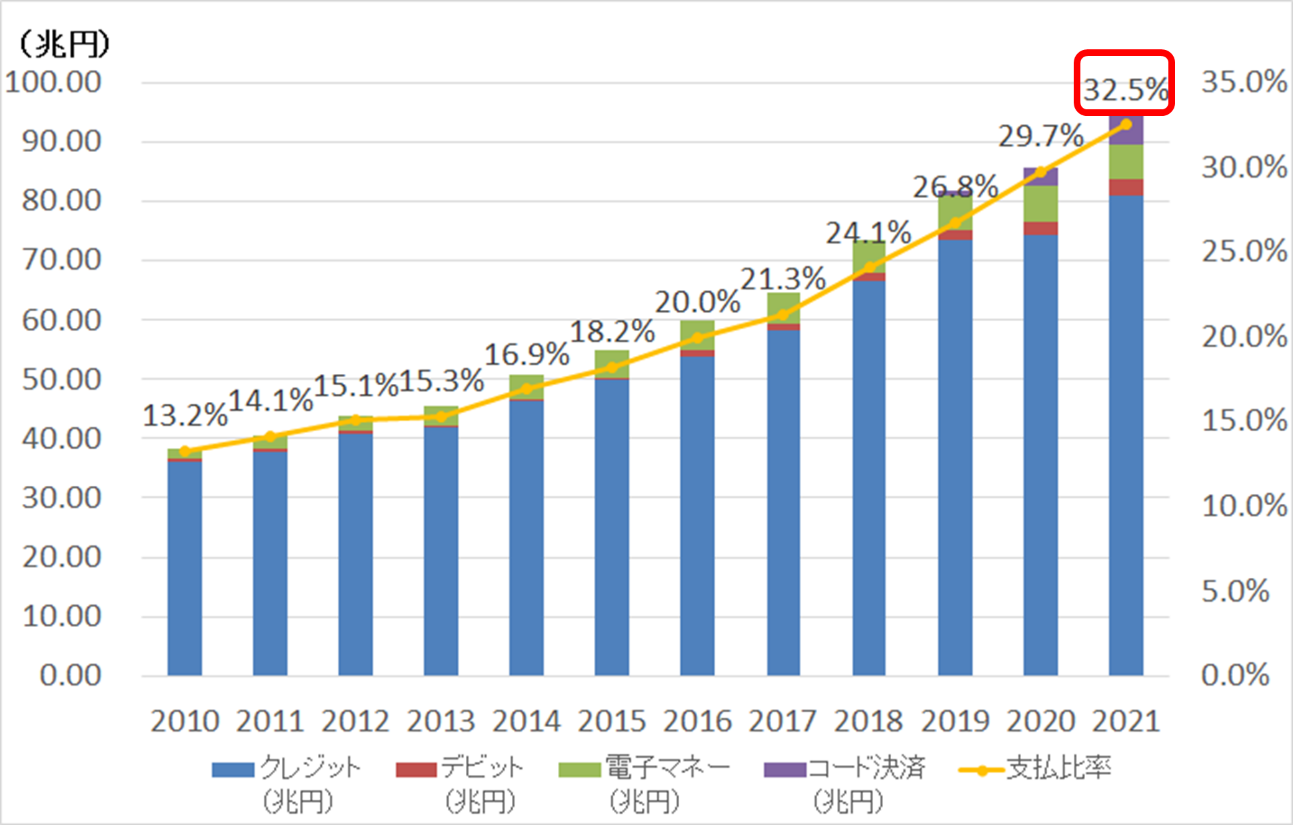

2022年6月に経済産業省が公開した「キャッシュレス支払額及び決済比率の推移」によると、日本のキャッシュレス決済比率は2021年時点で32.5%です。キャッシュレス決済比率は年々増加しており、2010年時点から2倍以上となっていることがわかります。

また、経済産業省はキャッシュレス決済の普及に向けて、2018年4月に「キャッシュレス・ビジョン」を発表し、2025年までにキャッシュレス決済比率を40%に到達させるという目標を掲げました。

消費者の利便性向上や業務合理化などを目的として、政府は今後もキャッシュレス決済を推進していくことを示しています。

キャッシュレス支払額及び決済比率の推移

出典:経済産業省「キャッシュレス支払額及び決済比率の推移」(2022年6月1日)

日本のキャッシュレス化の取り組み

日本のキャッシュレス化の取り組みに関して、一般社団法人キャッシュレス推進協議会が今後の指標をまとめた「キャッシュレス・ロードマップ 2020」を作成しました。

そこでは、キャッシュレス社会の将来像として、以下のように理想となる7つの姿を規定しています。

キャッシュレス社会の将来像

- (1)自分のライフスタイルに合ったキャッシュレスツールが選択できる

- (2)キャッシュレス対応の店舗等のほうが多い

- (3)キャッシュレスで支払うと得をする

- (4)支払いという行為が希薄化する

- (5)送金はデジタルで行われる

- (6)データの利活用により生活の利便性が向上する

- (7)生活行動シーンがシームレス化する

事業者さまは、今後の日本のキャッシュレス化の流れをしっかりと把握しておく必要があるといえるでしょう。

近年、政府のキャッシュレス化の推進に伴い、QRコード決済を含め、さまざまなキャッシュレス決済方法が乱立しています。

A店で使えるキャッシュレス決済がB店では使えない。反対に、B店で使えるキャッシュレス決済がA店では使えないといったような、消費者側のユーザビリティを阻害する事態も起きています。

こうした動きが是正され、キャッシュレス決済の互換性が増せば、人々が自分の好きなキャッシュレス決済を、どの店舗でも自由に使えるようになります。そうなれば、事業者さま側にとってもキャッシュレス決済を導入するメリットがますます大きなものとなり、その価値を向上させてくれるはずです。

キャッシュレス決済を導入すべき理由

実際に現場で働く事業者さまにとっては、なぜキャッシュレス決済が必要なのか、理解できていない人も多いのではないでしょうか。

キャッシュレス決済を導入すべき理由を、メリットと併せてご説明します。

1. インバウンド需要への対応

日本は現在、諸外国からの注目度が高く、多くの外国人が訪日しています。そのため、インバウンド需要への対応が必要です。日本は、先進国のなかでは決してキャッシュレス化が進んでいるとはいえません。しかし、諸外国ではキャッシュレス決済が当たり前となっており、現金をほとんど持たずに来日する人も珍しくないようです。

そうなると、インバウンド客がショッピングをしたり飲食をしたりするのは、キャッシュレス決済が導入されている店舗が好まれるでしょう。キャッシュレス決済を導入していない店舗にとっては、大きな機会損失となってしまいます。今後、インバウンド需要はますます高まっていくはずですが、こうした機会を逃さないためにも、キャッシュレス決済の導入が大切です。

2. レジ作業が短縮され業務効率の向上

キャッシュレス決済を導入すれば、現金を受け取り、お釣りを計算し、それらを用意し、手渡すという、一連の作業を行わなくても良くなります。レジ作業の大幅な効率化を実現することが可能でしょう。

これによって、来店したお客さまの満足度を向上させることはもちろん、働いている従業員の負担も軽減でき、顧客側と店側の両方に大きなメリットをもたらします。

3. 代金未回収リスクの軽減

QRコード決済や電子マネー決済といったキャッシュレス決済は、その場で決済が完了する即時決済です。

そのため、キャッシュレス決済を利用することで代金未回収のリスクがなくなり、安心して店舗運営を行うことが可能になります。

4. 購買単価の改善

家電や家具といった金額が大きい商品を購入する場合などは、持ち合わせている現金が足りないと購入される機会を失ってしまいます。そのため、特に高額商品を取り扱っている店舗に関しては、キャッシュレス決済が導入されているかどうかで、買う・買わないの判断を下すケースも少なくありません。

さらに、マサチューセッツ工科大学が2001年に発表した、消費者の支払意欲に関する実験の結果によると、クレジットカード決済は支出の現実感が薄れる心理的効果があるそうです。そのため、クレジットカードを利用すると、自然と購買単価が上がる傾向があるとあります。これは、キャッシュレス決済全般で同じことがいえそうです。

「欲しい商品があったけど、現金の持ち合わせがなかったので購入をあきらめた」ということになっては、機会損失となります。キャッシュレス決済を導入することは、人々の購買意欲をそのまま維持させることに貢献し、購買単価を引き上げてくれる効果が期待できるのです。

5. 現金管理の手間とリスクの低減

店舗運営における作業のなかでも、かなりの時間と労力を使っているのが現金管理ではないでしょうか。キャッシュレス決済を導入すれば、お金の管理をデータ上で素早く行うことができるようになるため、仕事の効率を劇的に改善できます。加えて、人が作業をすると、どんなに確認してもヒューマンエラーは避けられませんが、機械に任せればそういったリスクが回避できます。

キャッシュレス決済の導入によって、業務効率とリスクの回避を同時に行えるでしょう。

6. 購入履歴をもとにした分析・改善

キャッシュレス決済では、購入の履歴などのデータを活用することができます。例えば、よく売れている商品や顧客の平均購入単価などです。

これらのデータを分析し、うまく使うことができれば、仕入れの無駄をなくしたり、マーケティングに活用することで、売上増加が期待できたりします。

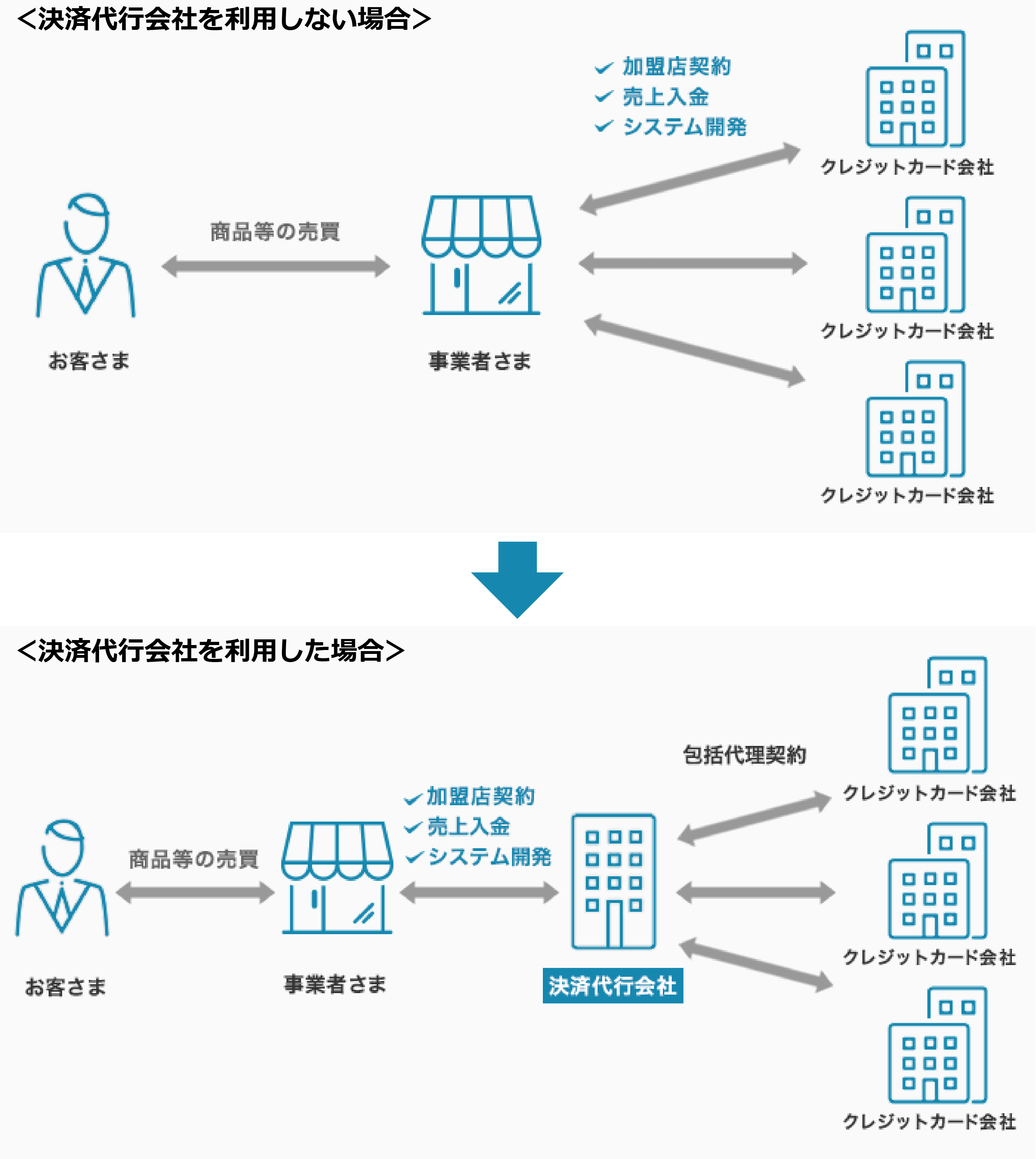

キャッシュレス決済を導入する際の2つの契約方法

キャッシュレス決済の導入は、大きく分けて「直接契約」と「決済代行会社経由での契約」の2つがあります。

直接契約

直接契約の場合、各サービスを提供している会社と個別に契約を締結しなければなりません。クレジットカードを例に挙げれば、VisaとJCBを使えるようにしたいと思った場合、VisaとJCBそれぞれと契約し、手続きをしなければならないということです。それぞれの売上管理も個別に行う必要があるため、手間が非常にかかってしまうことがデメリットといえるでしょう。

その反面、直接契約なので中間マージンが発生せず、費用を抑えやすいのがメリットとして挙げられます。

決済代行会社経由での契約

決済代行会社を利用した場合、たとえ複数の決済方法を導入する場合でも、決済代行会社1社と契約すれば手続きが完了するため、非常に効率的です。審査通過のコツや運用に関するアドバイスが受けられる点も大きなメリットといえるでしょう。

その分、手数料が割高になる傾向がありますが、管理の手間が省けることによって、人的リソースの削減や業務の効率化を実現することができます。総合的に見ると、決済代行会社を利用するメリットのほうが、大きいといえるのではないでしょうか。

決済代行会社を利用したキャッシュレス決済導入の流れ

決済代行会社を利用したキャッシュレス決済導入までの流れは、以下のとおりです。申込みから利用開始までは、1~2ヵ月程度が一般的です。

1. 申込み

導入するキャッシュレス決済について決済代行会社へ問い合わせをし、見積もりを受け取ります。

その内容を確認のうえ、ウェブや書面による申込みを行います。

2. 必要書類の準備・審査

キャッシュレス決済導入のための必要書類を準備し、決済代行会社に審査を依頼します。

審査は通常、決済代行会社が行う1次審査と、キャッシュレス決済の提供会社が行う2次審査の2回あります。2次審査については、決済代行会社が事業者さまに代わって、キャッシュレス決済の提供会社に依頼することになります。

3. 本申込み

審査を無事通過したら、決済代行会社に本申込みの手続きを行います。

4. 決済システムの導入・アカウント発行

申込み完了後、決済システムを導入します。同時に、システムを利用するためのアカウントが発行されます。

5. 利用開始

各種設定が完了すれば、いよいよキャッシュレス決済の利用開始です。

キャッシュレス決済の導入を検討するなら今

政府のキャッシュレス化推進の後押しもあり、キャッシュレス決済は急速に普及しつつあります。支払いがスムーズに完了する決済手段は、お客さまにとっても事業者さまにとっても数多くのメリットがあります。

実店舗でのレジ業務では、現金管理の手間を軽減することで、業務効率化にも効果があるでしょう。ECサイトでは、幅広いキャッシュレス決済に対応すれば、より多くのお客さまを取り込める可能性が高まります。今後もますます普及が進んでいくことが見込まれるキャッシュレス決済は、今、導入を検討することをおすすめします。

SBペイメントサービスが選ばれる理由

キャッシュレス決済を導入する場合、手間のかかる申請が必要です。また、管理システムも決済手段ごとに用意しなければならず、管理が面倒になるというデメリットがあります。

SBペイメントサービスなら、キャッシュレス決済の導入手続きから導入後の複数の決済の一元管理もでき、事業者さまにかかる手間を大幅に軽減することが可能です。クレジットカード決済、電子マネー決済、QRコード決済など、様々なキャッシュレス決済サービスに対応しています。

セキュリティ対策も万全です。カード情報漏洩対策としてのクレジットカード情報の非保持化やPCI DSS準拠、ECにおける不正使用対策、偽造カードによる不正使用対策など、安心してご利用いただけるセキュリティサービスを提供しております。

キャッシュレス決済の導入をご検討中の事業者さまは、ソフトバンクグループの安定性とサービスの幅広さを背景に多くの導入実績があり、業界内で確固たる地位を築いている当社までお問い合わせください。

オンライン決済については、以下のページで詳しく説明しております。

オンライン決済サービス・決済システム導入ならSBペイメントサービス

貴社ニーズに合わせたオンライン決済サービスをご提供いたします。決済代行会社をお探しであれば、是非ご検討ください。

店舗向け決済については、以下のページで詳しく説明しております。

店舗向け決済サービスの導入ならSBペイメントサービス

もっとスマートに。もっと自由な決済。ニーズに合わせて、提供方式をお選びいただけます。

※QRコードは株式会社デンソーウェーブの登録商標です。

よくあるご質問

- Q.

- キャッシュレス決済は、なぜ導入したほうが良い?

- A.

- キャッシュレス決済を導入することで、インバウンド需要への対応、レジ作業の効率化、代金未回収リスクの軽減、購買単価の改善、現金管理の手間とリスクの低減、購入履歴データのマーケティングへの活用など、多くのメリットがあります。詳しくはこちらをご覧ください。

- Q.

- キャッシュレス決済導入の流れは?

- A.

- キャッシュレス決済の導入は、大きく分けて「直接契約」と「決済代行会社経由での契約」の2つがあります。どちらの場合も、申込み、必要書類の準備・審査、本申込み、決済システムの導入、利用開始という流れで導入します。直接契約の場合は、決済方法ごとに導入する必要がありますが、決済代行会社を経由する場合は、複数の決済方法を一度に導入することが可能です。詳しくはこちらをご覧ください。

- Q.

- 国際ブランドのクレジットカード決済を導入する場合、必要な手続きは?

- A.

- 直接契約の場合、各サービスを提供している会社と個別に契約を締結する必要があります。例えばVisaとJCBなら、それぞれと契約し、手続きをしなければなりません。決済代行会社経由での契約の場合、決済代行会社1社と契約すれば手続きが完了します。詳しくはこちらをご覧ください。

その他のご不明点はFAQ よくあるご質問をご確認ください。