近年、クレジットカードの利用シーンが広がるとともに、当社ではEC事業者さまからクレジットカード決済導入に関するお問い合わせを多数いただくようになりました。

お問い合わせの中でも、初めてECサイトを立ち上げる事業者さまから、「お客さまがクレジットカードでお支払いされた後、どうやって売上が入金されるのですか」というご質問を多くいただいております。

そこで当コラムでは、クレジットカード決済の仕組みや、お客さまのお支払いからEC事業者さまに売上が入金されるまでの仕組みのほか、クレジットカード決済を導入するメリットとデメリットについて解説します。クレジットカード決済導入をご検討中の事業者さまは、ぜひご参考になさってください。

目次

クレジットカード決済とは?

クレジットカード決済とは、クレジットカードを使用して商品やサービスの代金を支払う方法です。クレジットカード保有者の信用をもとに、お客さまが事業者さまに支払うご利用代金をクレジットカード会社が立て替えて支払うため、現金を持ち歩かなくても買い物ができるというメリットがあります。

クレジットカードはいくつかブランドがありますが、Visa、Mastercard、JCB、American Express、Diners Club Internationalの5つが5大国際ブランドとして世界で幅広く認知されています。

クレジットカード決済の利用率

2023年に一般社団法人日本クレジット協会が行った「クレジットカード発行枚数調査」によると、日本国内でのクレジットカード発行枚数は3億860万枚で、20歳以上の人口比では1人あたり3.0枚保有していることになります。クレジットカードによって提供しているサービスや特典が異なるため、複数枚保有し使い分けるというお客さまが多くなっています。

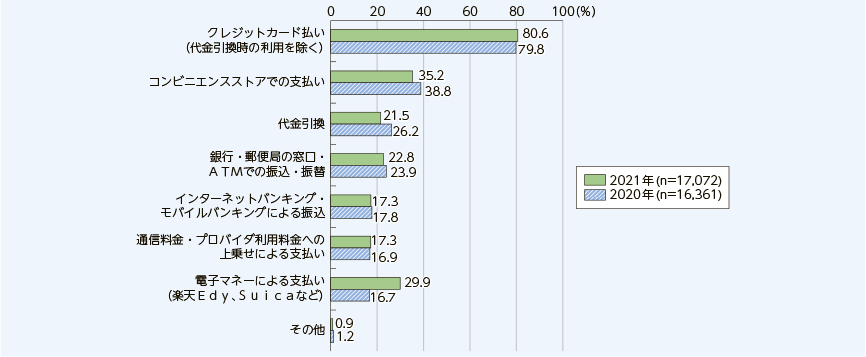

また、2021年に総務省が行った「通信利用動向調査」によると、インターネットで購入する際の決済方法の中で、クレジットカード決済の利用率は80.6%です。

インターネットで購入する際の決済方法(複数回答)

出典:総務省「情報通信白書 令和4年版」(2022年7月)

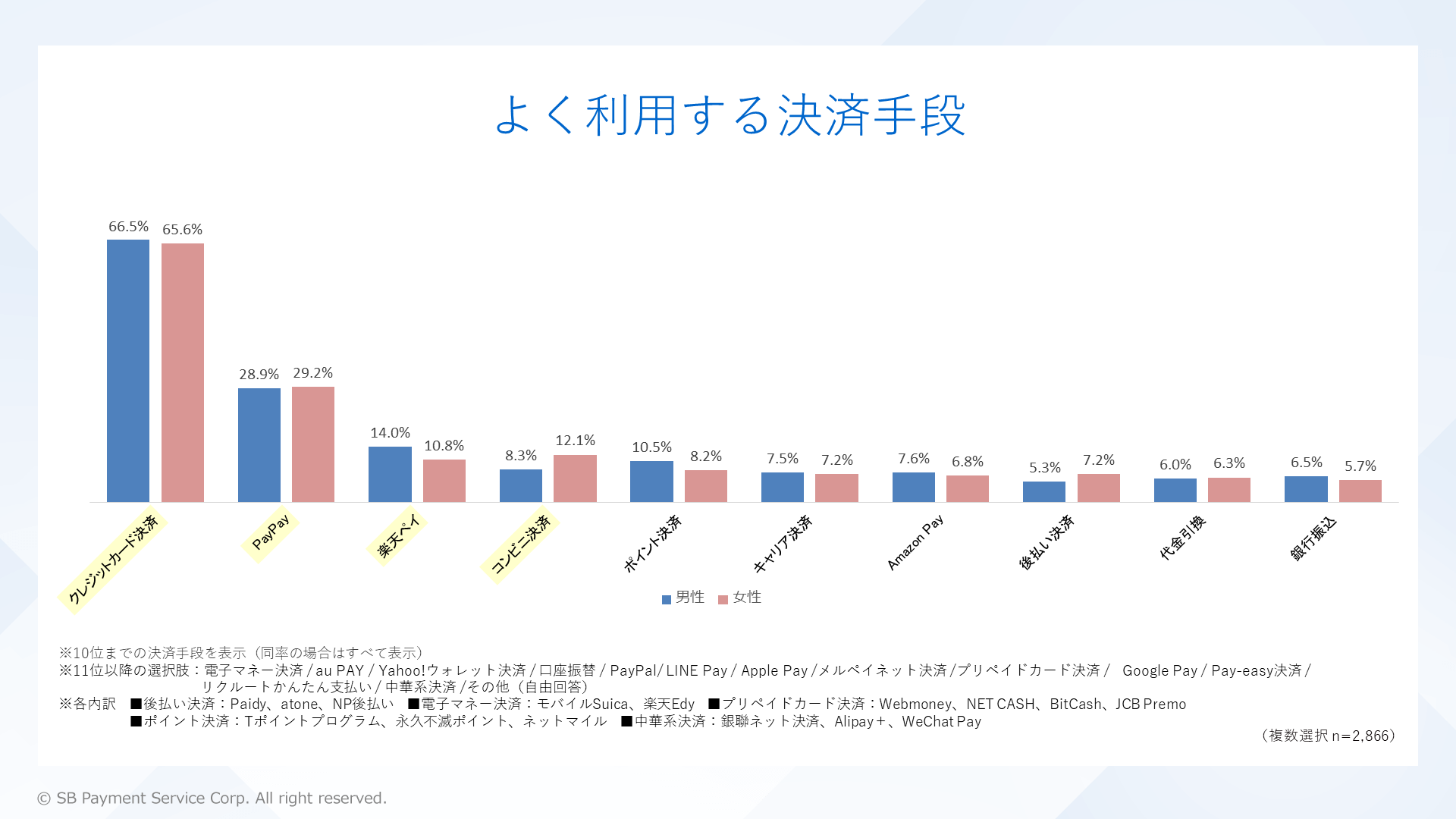

決済代行会社であるSBペイメントサービス株式会社が2024年に行った「ECサイトで物品・デジタルコンテンツを購入する際の決済手段に関する調査」でも、ネットショップで最も利用する支払い方法として、7割近くの人がクレジットカード決済と答えています。

ネットショップでよく利用する決済手段

出典:SBペイメントサービス株式会社「ECサイトで物品・デジタルコンテンツを購入する際の決済手段に関する調査」(2024年7月)

※1年以内にECサイトで物販を利用したことがある2,866名を対象に、支払い方法についてアンケートを実施(集計期間:2024年5月20日~6月6日)

これだけ多くの利用者がいる現状を考慮すると、ECビジネスを展開するうえで、クレジットカード決済は導入しておきたい決済サービスといえるでしょう。

キャッシュレス決済の将来性

キャッシュレス決済の普及は、レジ業務の生産性向上や消費者の利便性などのメリットがあることから、2018年には経済産業省よりクレジットカードをはじめとするキャッシュレス決済の利用比率を高めるための「キャッシュレス・ビジョン 」が発表されました。当発表によると、将来的にはキャッシュレス決済比率を世界最高水準の80%まで引き上げることを目標にしています。

このような背景から、今後もクレジットカード決済は、お客さま・EC事業者さまともにますます重要性を増していくことが見込まれますので、EC事業者さまにおいては、クレジットカード決済は導入必須な決済方法といえます。

クレジットカード決済の仕組み

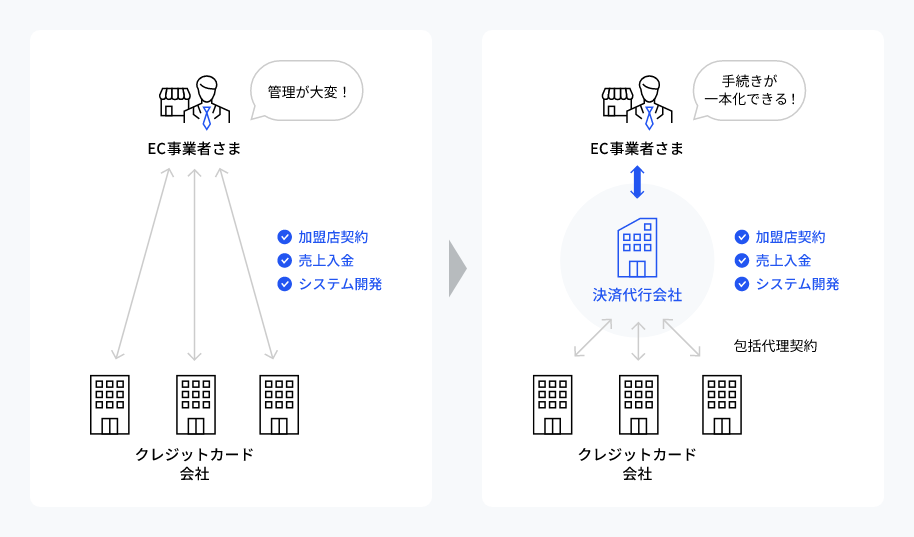

クレジットカード決済を導入される場合、EC事業者さまは「クレジットカード会社との直接契約」、または「決済代行会社との契約」のいずれかを締結します。EC事業者さまがどちらの契約方法を選択されるのかによって、クレジットカード決済の仕組みが異なります。

クレジットカード会社と直接契約を締結する場合

EC事業者さまがクレジットカード会社と直接契約を締結されると、以下のとおり、EC事業者さまとクレジットカード会社とのあいだで直接、決済処理や入金が行われます。

- ①お客さまが、ECサイトでクレジットカードを利用して商品をご購入

- ②EC事業者さまが、クレジットカード会社に対して決済処理を要求し、決済結果を受領

- ③EC事業者さまが、お客さまに対して商品等をご提供

- ④クレジットカード会社が、EC事業者さまに対して売上を入金

この際に、売上からEC事業者さまとクレジットカード会社で定めた決済手数料が差し引かれます。 - ⑤クレジットカード会社が、お客さまに対してクレジットカードの利用代金を請求

- ⑥お客さまが、クレジットカード会社に対してクレジットカードの利用代金をお支払い

クレジットカード会社と直接契約する場合は、クレジットカード会社ごとにECサイトのシステム改修が必要です。また、売上金の入金サイクルもクレジットカード会社ごとに異なるため、入金管理業務も煩雑になります。

決済代行会社と契約する場合

EC事業者さまが決済代行会社と契約されると、以下のとおり、決済代行会社が各クレジットカード会社との決済処理や売上入金処理を代行します。

- ①お客さまが、ECサイトでクレジットカードを利用して商品をご購入

- ②EC事業者さまは、決済代行会社に対して決済処理を要求し、決済結果の返却待ち

- ③決済代行会社が、クレジットカード会社に対して決済処理を要求し、決済結果を受領後にEC事業者さまへ返却

- ④EC事業者さまが、お客さまに対して商品等をご提供

- ⑤クレジットカード会社が、決済代行会社に対して売上を入金 。

- ⑥決済代行会社が、EC事業者さまに対して売上を入金

この際に、売上からEC事業者さまと決済代行会社で定めた決済手数料を差し引きます。 - ⑦クレジットカード会社が、お客さまに対してクレジットカードの利用代金をご請求。

- ⑧お客さまが、クレジットカード会社に対してクレジットカードの利用代金をお支払い。

決済代行会社と契約する場合は、契約や審査、入金確認など、さまざまな業務を一本化することが可能です。また、システム改修も一本化できるため、手間やコストを抑えることができます。

クレジットカード会社と直接契約する場合と、決済代行会社を通して契約する場合を比較すると、以下の図のようになります。

▼決済代行会社について詳しく知りたい方はこちら

決済代行会社とは?サービスの仕組みとメリットを徹底解説

クレジットカード決済のメリット・デメリット

クレジットカードはECサイトの決済に不可欠な存在ですが、メリットとデメリットの両方があります。ここでは、クレジットカード決済について、EC事業者さま、お客さまそれぞれのメリット・デメリットを解説します。

EC事業者さまのメリット

クレジットカード決済は、お客さまだけでなくEC事業者さまにもさまざまなメリットがあります。EC事業者さまがクレジットカード決済を導入する場合、以下のようなメリットがあります。

販売機会が拡大する

EC事業者さまがクレジットカード決済を導入する最大のメリットは、販売機会の拡大です。前述のようにクレジットカード決済は、キャッシュレス決済の中で利用率が最も高い決済方法であり、優待特典の面でも、クレジットカード決済は人気の決済方法となっています。

そのため、EC事業者さまがクレジットカード決済を導入することで、クレジットカードでの支払いを希望するお客さまを逃すことがなくなり、販売機会の拡大につなげることが可能です。

販売単価が上がりやすく売上向上が見込める

お客さまがクレジットカードを利用した場合、手持ちの現金がなくても買い物ができるため、その場でお支払いをする必要がある現金決済に比べると比較的高額な商品でも気軽に購入することが可能です。そのため、クレジットカード決済は、現金決済に比べて販売単価が上がりやすい傾向があります。販売単価が上がることで、EC事業者さまの最終的な売上向上も見込めます。

定期課金やリピーターの増加が期待できる

お客さまは一度クレジットカード情報を登録すれば、次からは簡単に決済をすることができるため、リピーターの増加につながります。

また、クレジットカード情報を登録すれば、定期課金や会員費用などの自動引き落としも簡単になるため、定期購入など長期にわたるお取引の増加も期待できるでしょう。定期契約のお客さまが増加することで、継続的な売上が見込め、売上高向上も期待できます。

未払いリスクを回避できる

お客さまがクレジットカード決済で商品を購入された場合、確実に代金が支払われるため、未払いになることがありません。しかし、決済方法の中には未払いリスクがあるものもあります。

例えば、後払いは商品到着後にお客さまが代金を支払うため、お客さまにとってはメリットのある決済方法ですが、EC事業者さまにとっては未払いのリスクがあります。

経理処理が簡単になる

現金決済の場合は、銀行に預け入れに行く手間や盗難のリスクがあります。一方で、クレジットカード決済を導入すると、毎月決まった日にまとめて入金されるため、入金の管理がしやすくなります。また、締め作業や請求作業などの経理処理が簡単になるため、作業効率が改善し、生産性が向上します。

信頼性の向上が期待できる

クレジットカード決済を導入するには、厳正な審査が必要です。負担に感じるEC事業者さまもいらっしゃるかもしれませんが、審査を通過したことにより、お客さまからの信頼性の向上が期待できます。事業を開始したばかりで知名度や信頼度が低い場合は、特に有効なメリットだといえるでしょう。

訪日外国人の利用が期待できる

観光庁が2023年に行った調査によると、訪日外国人の69.8%が決済の際にクレジットカードを利用しています。クレジットカード決済は、交通系ICカードやモバイル決済、デビットカードといったキャッシュレス決済よりも、多くの訪日外国人に選ばれている決済方法です。このような状況から、クレジットカード決済の導入によって、多くの訪日外国人による利用が期待できます。

EC事業者さまのデメリット

クレジットカード決済には、EC事業者さまにとってデメリットとなる部分もあります。導入する際にはデメリットを理解し、必要に応じて対策を行いましょう。

EC事業者さまがクレジットカード決済を導入する場合、以下のようなデメリットがあります。

導入や利用にコストがかかる

クレジットカード決済のデメリットは、導入や利用にコストがかかることです。詳細は後述しますが、導入時は初期費用が必要になるほか、月額費用、決済手数料、トランザクション費用などが必要です。しかし、クレジットカード決済を導入していなければ、そもそもクレジットカード決済を希望するお客さまを獲得できないため、販売機会を拡大できるメリットのほうが確実に大きいといえます。

クレジットカード決済のコストについては、以下の記事で詳しく説明しております。

クレジットカード決済の導入方法は?費用やメリットも解説

クレジットカード決済の手数料とは?導入費用や加盟店規約も解説

売上から現金化までにタイムラグがある

現金の場合は商品が売れたタイミングで現金を入手できますが、クレジットカード決済の場合は売上から現金化までにタイムラグが発生します。入金サイクルは、月末締めで翌月末払いという形が一般的です。月末締め翌月末払いの場合、商品が購入された月に売上確定処理を行うと、商品が購入された日から現金化まで最大で2ヵ月かかります。クレジットカード会社や決済代行会社によっては、入金サイクルを短縮することができるので、導入前に確認しておきましょう。

チャージバックのリスクがある

チャージバックとは、クレジットカード会員とは別の第三者によるなりすましや盗用などによりクレジットカードの不正利用を理由に、クレジットカード会社がその利用代金の売上を取り消すことです。チャージバックが発生すると、EC事業者さまはその売上をクレジットカード会社へ返金する必要があります。

また、不正利用で購入された商品はEC事業者さまに戻る可能性が低いため、売上金額分の損害が発生することになります。不正利用を防ぎ、チャージバックを回避するためには、クレジットカード決済のセキュリティレベルを高めることが重要です。

クレジットカード決済のコストについては、以下の記事で詳しく説明しております。

チャージバックとは?クレジットカード不正利用の対策を解説

お客さまのメリット

クレジットカード決済は、お客さまとEC事業者さまの双方にとって多くのメリットがある決済サービスです。お客さまのニーズを知るために、EC事業者さまもお客さまにとってのメリットを確認しておきましょう。

お客さまがクレジットカードを利用する場合、以下のようなメリットがあります。

お客さまがクレジットカードを利用する最大のメリットは、現金をやりとりする必要がないことです。ECサイトを利用する場合も、振込や代引き用の現金の準備といった手間を省くことができます。

次に重要なのが、分割払いができることです。支払い時に一括払いを選択しても、後で分割払いに変更できる場合があるため、安心して高額な買い物をすることができます。分割払いといえば手数料がかかるイメージがありますが、多くのクレジットカードでは2回払いまでなら手数料は不要です。

また、ポイント還元や会員優待を楽しみにされているお客さまも多くいらっしゃいます。クレジットカードには旅行傷害保険やショッピング保険などの保険を付帯しているものが多く、お客さまの万が一の事態もサポートすることが可能です。

お客さまのデメリット

多くのメリットがあるクレジットカードですが、デメリットもあるため、不安を感じているお客さまもいます。ECサイトで安心して買い物をしていただくために、EC事業者さまもお客さまにとってのデメリットを理解しておきましょう。

お客さまがクレジットカードを利用する場合、以下のようなデメリットがあります。

クレジットカードの発行には審査が必要なものの、審査に通れば限度額以内で自由に買い物ができるうえ、分割払いにすることもできます。そのため、自分で決めた予算以上にお金を使いすぎてしまう可能性があります。支払い方法によっては、手数料がかかることもデメリットのひとつです。

また、不正利用のリスクを心配なさっているお客さまもいらっしゃいます。お客さまの不安を払拭するためにも、本人認証システムなどのセキュリティ対策の導入を検討しましょう。

クレジットカード決済における売上入金サイクル

SBペイメントサービスの場合、入金サイクルは基本的に以下のとおりです。

<SBペイメントサービスの入金サイクル>

・お客さま購入日と同月に売上確定処理を行えば翌月末入金

・お客さま購入日の翌月に売上確定処理を行えば翌々月末入金

決済処理のひとつである「売上確定処理」をいつ実施するかにより、売上入金日は前後します。売上入金までの過程で「収納明細書」を当社よりお送りしますので、入金される売上額や決済手数料がどのくらい発生したかなどをご確認いただけます。

入金サイクルの例

クレジットカード決済にかかる費用

クレジットカード決済による売上すべてが、EC事業者さまへ入金されるとは限りません。

以下の費用については、お忘れにならないようお気をつけください。

クレジットカード決済導入時に必要な費用

| 初期費用 | 決済サービスを導入いただく際に必要となる契約費用です。導入初月に1回のみ請求になります。契約するクレジットカード会社や決済代行会社によって金額は異なります。 |

|---|---|

| 月額費用 | クレジットカード会社もしくは決済代行会社に対して支払う、決済システムの基本料金です。 |

| 決済手数料 | 決済ごとにかかる手数料で、決済代金の数%にあたります。EC事業者さまのビジネスによって変動し、契約を結ぶクレジットカード会社や決済代行会社により大きく変動します。 |

| トランザクション費用 | ECサイトで決済が行われた際、送信されたデータの決済処理に対して支払う手数料です。1回の処理ごとに数円から数十円単位の手数料が発生します。 |

| その他費用 | クレジットカード会社、決済代行会社によって、上記以外にも費用が発生する場合があります。 |

売上入金回数を増やせる「早期・複数回入金オプション」

決済代行会社は、ECサイトの売上を複数回に分けて入金するオプションサービスを提供しています。当社でも、1ヵ月間で2回以上の売上入金をご希望のEC事業者さまに「早期・複数回入金オプション」をご提供し、事業者さまのキャッシュフロー改善に貢献しております。早期・複数回入金オプションは、当社のクレジットカード決済、コンビニ決済、キャリア決済など、主要な決済方法に対応しています。

SBペイメントサービスの早期・複数回入金オプション

| 入金回数 | 締め日 | ご入金日 |

|---|---|---|

| 月2回 | 15日、末日 | 締め日の5営業日以内 |

| 月3回 | 10日、20日、末日 | |

| 月4回 | 7日、14日、21日、末日 | |

| 月6回 | 5日、10日、15日、20日、25日、末日 |

各決済代行会社による提供可能な入金回数は異なりますので、EC事業者さまのご希望のキャッシュフローに合わせてご検討ください。

SBペイメントサービスが選ばれる理由

繰り返しになりますが、クレジットカード決済の仕組みにおいて、EC事業者さまが「クレジットカード会社との直接契約」または「決済代行会社を通した契約」のどちらをお選びになるかによって、締結する契約の数、システム改修コスト、入金管理の工程数は多く異なります。

クレジットカード決済のスムーズな導入と簡略な売上入金管理の実現には、決済代行会社との契約が必須です。当社は決済代行会社として、クレジットカード決済を含め、さまざまな決済サービスの導入をご支援することが可能です。

5大国際ブランドに対応

SBペイメントサービスが提供するクレジットカード決済では、Visa、Mastercard、JCB、American Express、Diners Club Internationalの5大国際ブランドの提供に対応しているだけではなく、決済代行会社でありながら、Visa、Mastercard、銀聯(UnionPay)の加盟店審査を行えるクレジットカード加盟店契約会社(アクワイアラ)という立ち位置も有しております。

他社の決済代行会社では、契約時に決済代行会社とアクワイアラとの連携が必要になりますが、SBペイメントサービスでは審査から決済サービスのご提供までをワンストップで行えますので、決済サービスご提供までの期間を短縮することができます。

都度課金または継続課金を選択可能

課金方式は、商品購入時にその都度決済する「都度課金」と、定期的に決済する「継続課金」のどちらかをお選びいただけます。継続課金では、EC事業者さまに課金タイミングや金額を自由に設定いただけますので、毎月自動的に固定金額を課金処理することもできます。

AIで不正利用を検知

SBペイメントサービスは、近年増加している不正利用対策の一環として、ECサイトにおける不正利用を未然に防ぐ「AI不正検知」をご提供しております。

過去の不正パターンを機械学習し、お客さまがクレジットカード決済を行うタイミングで当該決済の不正利用のリスクをスコアとして算出いたします。EC事業者さまは、リアルタイムにスコアを把握することにより、不正な取引の早期発見が可能です。無償でご利用いただけるフリープランのほか、お客さまのご要望に合わせてカスタマイズできるプランなどもご用意しております。

AI不正検知については、以下のページで詳しく説明しております。

AI不正検知

あなたのWebサイトを守る不正対策

決済データを使って手軽に導入

SBペイメントサービスでは、前述したサービスのほかにも、EC事業者さまのビジネスをご支援するサービスを豊富にご提供しております。決済導入をご希望のEC事業者さまは、ぜひ一度お問い合わせください。

よくあるご質問

- Q.

- クレジットカード決済とは?

- A.

- クレジットカード決済とは、クレジットカードを利用して商品やサービスの代金を支払う方法です。クレジットカード保有者の信用をもとに、お客さまが事業者さまに支払うご利用代金をクレジットカード会社が立て替えて支払うため、現金を持ち歩かなくても買い物ができるというメリットがあります。

- Q.

- EC事業者にとって、クレジットカード決済を導入するメリットは?

- A.

- クレジットカード決済はお客さまにとってメリットが大きく、キャッシュレス決済の中で最も利用率の高い決済サービスです。クレジットカード決済を導入することで多くのお客さまへの訴求につながり、販売機会の拡大が見込めます。高額な買い物によく利用されるため、客単価のアップも期待できます。

- Q.

- クレジットカード決済代行会社を利用するメリットは?

- A.

- 多くのクレジットカード会社と直接契約することは、非常に手間がかかります。決済代行会社を利用することで、各クレジットカード会社と個別に契約する必要がなくなります。売上入金も一本化できるので、入金管理業務の負担を減らすことが可能です。ECサイトへの決済システムの実装も、決済代行会社のシステムと接続するだけなので、コストを抑えられます。

- Q.

- クレジットカード決済の導入に必要な費用は?

- A.

- 決済サービスを導入する際に1回だけ発生する初期費用に加えて、決済システムの基本料金として支払う月額費用、商品代金の数%をカード会社または決済代行会社に支払う決済手数料、決済代行会社のシステムで決済処理を行う際に発生するトランザクション費用などがランニングコストとして発生します。

その他のご不明点はFAQ よくあるご質問をご確認ください。

クレジットカード決済を検討中の事業者さまにおすすめの記事一覧

以下の記事では、クレジットカード決済に関する各種情報をまとめています。

「導入する際にはどのような費用がかかるのか?」「そもそも事業者にとってどのようなメリットがあるのか?」など、クレジットカード決の関連情報を知りたい方は、こちらもぜひチェックしてみてください。